M&Aアドバイザリーと仲介業社との違いを端的に解説

はじめに

M&Aアドバイザリーとは、譲渡(売却)を検討する売手の経営者や、譲受(買収)を検討する買手の経営者からの依頼を受け、M&Aをはじめとする経営戦略の立案から、M&Aにおける各種交渉代理、M&A締結後のPMIまでをサポートするコンサルティングサービスのことです。ここでは、M&Aアドバイザリーの役割、業務内容、M&A仲介会社との違い、選定方法などについて、辻・本郷ビジネスコンサルティング株式会社の取締役で公認会計士の澤口良太氏に聞きました。

目次

1.M&Aアドバイザリーとは? M&Aアドバイザリーの役割と目的

M&Aを行う場合、専門家を介さずに売手・買手だけで完了させることも不可能ではありません。しかし、その過程では法務、財務、ビジネス、業界などの幅広い専門知識が求められる上、自社に不利にならないように契約を進める交渉力も必要です。そんなときに、M&Aに関連する一連のアドバイスと、契約の取りまとめ役を担うのがM&Aアドバイザーです。

M&Aアドバイザーには様々な種類や役割があり、会社によって提供するサービス内容も異なります。また、M&AアドバイザリーやM&A仲介会社など似たような言葉も多く、一見しただけではわかりにくいものです。ここでは、M&Aアドバイザリー(M&Aアドバイザー)の役割や重要性について解説します。

【M&Aアドバイザリーの役割】

まず、M&Aを実行する上でM&Aアドバイザーを活用する場合、「仲介」と「アドバイザリー」の2種類の契約があります。仲介は売手と買手の間に立って双方と契約を結び、アドバイザリーは売手・買手のいずれか一方と契約を結びます。つまり、M&Aに関与する形態や立ち位置の違いで、仲介とアドバイザリーの違いが生まれます。

M&Aアドバイザリーの目的は、端的に言うと「顧客利益の最大化」です。前述したように、アドバイザリーでは売手・買手のいずれか一方と契約を締結します。どちらについたとしても、売手・買手の代理人として、売却利益・買収利益が最大化するよう相手企業との交渉にあたることが主な役割です。

M&Aアドバイザリーの大きな特徴は、M&Aの実務をサポートするだけでなく、経営戦略の策定をはじめとした経営コンサルティング機能も提供する点です。M&Aを検討する経営者は、多くの場合、M&A実行前の経営に関する課題を抱えています。第三者によるM&Aだけでなく、社内での事業承継を検討しているケースもあれば、不採算事業の整理や後継者の教育について課題を感じているケースもあるでしょう。こうしたM&Aに付随するあらゆる経営課題についてコンサルティングを行い、顧客利益の最大化を図るのがM&Aアドバイザリーです。

【M&Aアドバイザリーの種類】

M&Aに関するコンサルティングを行うコンサルティングファームには、各種専門分野に強みを持つ複数のアドバイザーが在籍しており、プロジェクトを組んで一つのM&A案件に当たることが一般的です。M&Aアドバイザーは大きく3種類に分けられます。

一つ目がM&A業務全般を担当する財務アドバイザーです。「M&Aアドバイザー」と言えば、通常このFAを指します。コンサルティング支援からM&Aの進捗管理、条件交渉、デューディリジェンスの実施、弁護士や会計士との調整、クロージングまで、M&Aに関する幅広い支援と助言を行います。FAの他にも、法務担当者のサポートとして、法務デューディリジェンスをはじめとした法務分野の支援を行う法務アドバイザーや、会計・税務分野のサポートを行う税務アドバイザーがいます。法務アドバイザーは弁護士、税務アドバイザーは税理士が担当することが一般的ですが、いずれにしてもM&Aアドバイザリーには、財務、税務、法務、経営、ビジネス、業界、M&A特有のノウハウなど、多様な知識と豊富な経験が求められると同時に、高いコミュニケーション能力も必要とされます。そのため、M&Aアドバイザリーとして依頼できる会社は必然的にコンサルティングファームなどに限定されるでしょう。

【M&Aアドバイザーの業務内容】

アドバイザリー形式の場合は、売手と買手のそれぞれに異なるM&Aアドバイザーが着任し、それぞれの立場で企業に一連のアドバイスを行いますが、ここでは売手側におけるM&Aアドバイザリーの業務内容を紹介します。

まずは、M&Aを活用して何を実現させるのか、どのように会社を成長させるのかといったM&Aの戦略立案を行います。あくまでM&Aは経営戦略の選択肢の一つ。企業が将来目指す方向性によっては、M&Aを行うことが必ずしも正しいとは言えません。ときには不採算事業を見直し自社内で経営改善を図る、親族内に会社を承継するといったアプローチが正しいケースもあります。

次に行うのが、買手企業が実施する予定のデューディリジェンス(バイサイドDD)に先立ち、売手企業が独自にデューディリジェンス(セルサイドDD)を行うことで価値を算出し、自社の強みや弱みを見出して対策を考えます。強みは買手に対するアピール材料になります。一方で弱みは改善できるようであれば改善し、改善できないものであれば切り離して売却し企業価値の向上を目指すといった提案を行います。

デューディリジェンスを終えたら、買手探し(M&A案件の発掘)を行います。買手候補になり得る会社を網羅的に集めた「ロングリスト」を作成し、ここからシナジー効果や親和性の高い買手候補を絞り込んだ「ショートリスト」を作成するという流れです。その際、これまでのM&Aの実績や業界のポジショニング、企業理念、ビジョン、戦略などを踏まえて各社ごとに分析し買手候補を1社に絞り込みます。

買手候補を1社に絞り込んだら売却手続きの実行へと進みます。売手・買手の経営者によるトップ面談を行い、双方が合意すれば意向表明、基本合意契約を取り交わします。その後、デューディリジェンスやバリュエーションなどのステップへ進み、最終条件交渉を経て、特に問題なく話し合いや調整が進めば最終契約を取り交わし、クロージングへと進みます。

クロージング後には、PMI(M&A後の統合プロセス)のステージへと進みます。買手企業の要望によっては、統合後の計画の策定から統合プログラムの整備と運営、意識改革などもサポートします。

【M&Aアドバイザリーの重要性】

冒頭で述べたように、M&Aアドバイザリーの支援を受けずにM&Aを行うことは不可能ではありません。しかし、M&Aを行うには法務、税務、財務、ビジネスなど、様々な知識が必要になるため、経験豊富なM&Aアドバイザーに頼む方が賢明でしょう。

特に、初めてM&Aを行う場合は相手企業との交渉に注意する必要があります。譲渡額が減額されたり、不利な条件を飲まされたりするだけでなく、M&A自体が破談になってしまうことも考えられます。また、デューディリジェンスについても注意が必要です。売手は買手によるデューディリジェンスを受ける立場にありますが、企業の内容を詳細に調査されることは気分が良いものではありません。また、資料の提出や質問対応に追われて過度なストレスがかかります。こうしたストレスから守るのもM&Aアドバイザーの役割の一つです。

さらに、M&Aアドバイザーを介さないことで、情報漏洩のリスクも発生します。例えば、秘密保持契約を結ばずに相手企業と契約を結んだことで、自社の情報を抜き取られたり、その情報が取引先にまで漏洩することで取引に影響したりすることもあります。こうしたリスクを回避するためにも、M&Aの専門家に依頼し、経営者の方は本業に集中し、引き継ぎの準備に時間を割く方が費用対効果も高いでしょう。特にM&Aを実行している最中はM&Aのことで頭が一杯になってしまい、本業に注力できないという経営者もいます。その結果、業績が下がってしまっては本末転倒です。M&Aアドバイザーに頼んだ方が、良い条件で売却できることが多く、様々なストレスも情報漏洩リスクも最小限に押さえることができると言えるでしょう。

2.M&Aアドバイザリーに支払う手数料、費用は?

M&Aアドバイザーへ支払う報酬は、一般的に「レーマン方式」によって算出されるケースがほとんどです。レーマン方式とは、M&A取引における成功報酬の体型の一つで、取引額に応じて、報酬料率が逓減する仕組みになっています。例えば、取引金額が5億円まではその5%、それを上回る部分については段階的にレートが下がっていきます。取引額が5億円を超えない限りはM&Aアドバイザーの報酬は一律5%になります。

レーマン方式を知っておけば、M&Aアドバイザーへ支払う報酬について、ある程度見通しを立てることができます。ただし、依頼する会社によって成功報酬額が変わることがあります。これは、レーマン方式の割合が異なるわけではなく、「取引額」の算出基準が異なるためです。

一般的には、「譲渡価格」を取引額と見なしますが、会社によっては「総資産(株式価格+負債総額)」の場合もあれば、「企業価値(株式価格+有利子負債)」を取引額とする場合もあるため、契約内容には注意しましょう。また、会社によっては、着手金や中間金が発生する場合も。さらに、上記の成功報酬以外に、事業再生や内部管理体制などのコンサルティングを行う場合は、必要に応じてコンサルティング費用が発生するケースがあります。その費用体系は会社ごとに異なるため、個々に確認が必要です。

3.M&A仲介会社とは?

M&Aにおける仲介とは、同一のM&Aアドバイザーが売手と買手の間に立って交渉の仲介を行い、M&Aの成立に向けて助言を行うことを指します。具体的には、売手と買手間におけるマッチングと交渉の仲介を行い、中立的な立場で売手と買手の相互利益の成就を目指すのがM&A仲介会社の役割です。利害が対立する売手と買手の間に入り、双方とコミュニケーションを行うことができるため、比較的成約までの期間が短く、成約する確率が高くなると言われています。日本の中小企業のM&Aにおいては、仲介で進めるケースがほとんどです。それは、企業の経営と所有が一致しているため、敵対的買収が起こりにくいからです。

ただし、M&A仲介会社は、案件発掘からクロージングまでM&Aの一連の流れをサポートするものの、一般的にコンサルティング機能は提供していません。最近では、インターネットを利用してマッチング機能のみを提供し、具体的な交渉は利用企業の経営者同士で進めるタイプのマッチングサービスを提供している会社もありますが、専門家の仲介がなく、経営者同士で話を進めることから、情報漏洩などのリスクがあることも見逃せません。そうしたサービスを利用する場合も、経営者間の具体的な交渉はできるだけM&Aアドバイザーなどの専門家の支援を受けることをおすすめします。

4.M&AアドバイザリーとM&A仲介会社の違い

アドバイザリー形式は、売手企業または買手企業のどちらか一方の支援を行うため、1つのM&A案件で両社を同時に支援することはありません。一方、仲介形式は両社の間に立ち、双方の利益の落とし所を探る、いわば調整役を担う存在で、売手と買手の両社を支援することになります。

M&Aアドバイザリーを利用するメリットは「利益の最大化」に尽きるでしょう。売手側の支援に回るのであれば、譲渡価格やその他の条件面について買手と交渉を行い、売手の利益(売却価格)を最大化するために努力します。顧客の不利にならないように進めることができる交渉力は、M&Aアドバイザリーを利用するメリットの一つです。また、M&Aコンサルティングファームの中には、グループ会社に監査法人や税理士法人を所有し、各分野の専門家を多く抱えているため、対応できる業務の幅が広く、M&Aに付随した周辺領域のサービスも充実しています。M&Aに不慣れな場合は、M&Aアドバイザリー形式にすることで、条件面の改善やスムーズなM&A実行が期待できますが、売手と買手の利益が対立することになるため、交渉がまとまりにくく、成約するまでに時間がかかりがちというデメリットもあります。

仲介形式を利用するメリットは、アドバイザリー形式と比べて、交渉がまとまりやすいという点です。ただし、両社の妥協点を見出して、取引価格やその他の条件を決めることになるため、必ずしも利益が最大化するわけではありません。また、M&A仲介会社にとって買手はリピーターになる可能性があるため、残念ながら買手寄りの調整を行うM&A仲介会社も存在します。仲介は必ずしも悪いとは言い切れませんが、「落とし所」が経営者の利益と反していないかを確認する必要があるでしょう。

次に、M&Aアドバイザリーを利用したほうがいいケースとM&A仲介会社を利用したほうがいいケースについて説明します。

【上場企業間のM&A】

上場企業のように経営と所有が分離している場合、つまり経営者と株主が異なる会社の場合は、M&A仲介会社を利用すると相互の妥協点を見つけて譲渡価格が決まるため、株主にとって不利益になる可能性があります。その場合、株主による訴訟のリスクがあります。利害関係の多い上場企業同士の大型案件では、必然的にM&Aアドバイザリー会社を利用することになるでしょう。

【中小企業間のM&A】

中小企業同士のM&Aの場合、経営と所有は一体化しているケースが多いため、上記のような問題は発生しません。従って、M&A仲介会社に依頼する方が話はまとまりやすいと言えます。

【中小企業と上場企業のM&A】

買手が大手上場企業の場合は、注意が必要です。これは、多くの大手上場企業がM&Aに慣れているため、初めてM&Aを実行する中小企業の要望が通りにくく、思いのほか不利な条件を飲まされることもあるからです。中小企業の場合であっても、少なくとも売手企業はM&Aアドバイザリーの協力を仰いだ方が安心でしょう。

5.アドバイザリーの探し方、探すポイント

M&Aの専門家を探す方法はたくさんあります。インターネットで探したり、付き合いのある金融機関やM&A仲介会社、コンサルティングファームなどに直接相談したり、あるいは、行政や金融機関などが開催しているM&Aセミナーに参加してみたりするのもいいでしょう。できるだけ複数の会社の話を聞いて比較検討することをおすすめします。その際、最終的に仲介形式にするか、アドバイザリー形式にするかを考えながら検討することが大切です。

そして、ある程度の方向性を定めたら、そこから先はできるだけ顧問税理士・会計士に相談しながら進めるとよいでしょう。顧問税理士・会計士は自社の経営状況もわかっていますし、独自のネットワークなども期待できます。できるだけ顧問税理士・会計士の協力を得て、複数のM&Aの専門家と面談しながら、比較検討することをおすすめします。

6.M&Aアドバイザリーはどう選ぶ?選び方のポイントは?

複数の依頼先から、1社に絞る際に確認すべきことは「カバー範囲」です。経営に関するコンサルティングも行ってくれるのか、戦略立案からサポートしてくれるのか、M&A成約後のPMIについてもサポートしてくれるのか。自社の経営課題や優先するニーズに合わせた1社かどうかを慎重に見極めて、各社のカバー範囲をしっかりと確認しましょう。

依頼する会社が決まったら、次は担当者との相性が重要になります。M&Aアドバイザリー会社は、通常、複数のアドバイザーを抱えており、それぞれに強みを持っています。数字に強い、ビジネスに強い、法務に強い、業界に強いなど様々です。また、強みの一方で弱みもあります。さらに、担当者の個性や熱意の違いもあります。相性が合わないと思ったら、安易に依頼せずに担当者を変えてもらうことも検討しましょう。

そして一番重要なことは、「売る」ことに悲観的にならずに相談してみることです。出口戦略として、株式上場、親族内承継、親族外承継、M&Aなど、様々な方向性が考えられますが、このどれもが成功の一つの形だと思います。というのも、どの方向性に進んだとしても、会社が永続することにつながるからです。ですから、臆病にならずに、専門家の話を聞いてみることが大切です。ある会社では「売れる可能性がない」と判断されても、他の会社では形になる場合も考えられます。途中で安易にあきらめないことも大切です。

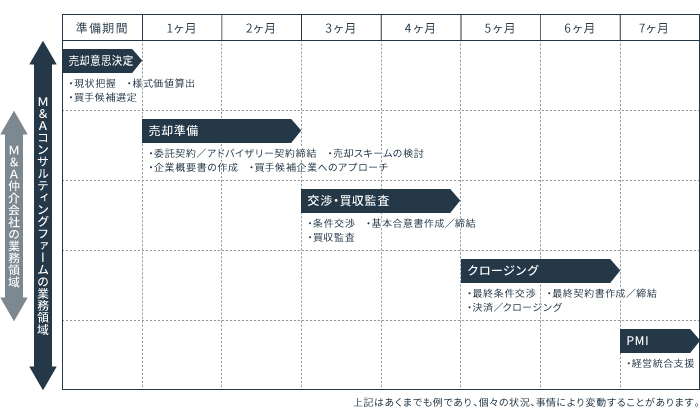

■M&Aコンサルティングファームがカバーする領域とスケジュール例

当社では買手企業だけでなく、「M&A仲介会社」とのマッチングも可能です。

M&A・事業承継を検討している方へ

今すぐにM&Aをご検討されていなくても大丈夫です。お気軽にご相談ください。

話者紹介

辻・本郷ビジネスコンサルティング株式会社

取締役 公認会計士

澤口 良太 (さわぐち りょうた)

税理士、公認会計士有資格者。大手監査法人にて会計監査、内部統制監査、財務デューディリジェンスを中心に従事したのち、総合コンサルティングファームに入社。財務デューディリジェンス、会計コンサルティングなどの各種コンサルティング、高度な税務案件のアドバイザリーとして活躍。現在は、辻・本郷ビジネスコンサルティング株式会社の取締役を務めながら、中小企業のM&Aにおける戦略策定からPMIまですべてのフェーズをカバーする。これまでに累計200件超のデューディリジェンスの実績を有する。

後継者探しは事業承継総合センターにご相談ください!

第三者承継のお手伝いをいたします

事業承継総合センターの特徴

-

1万社以上の中から買手企業を比較検討可能

-

M&A品質の担保

-

着手金なし成果報酬

第三者承継のお手伝いをいたします

まずは相談する無料