中小企業のM&Aを考える際の注意点と成功の秘訣~ポイントを端的に解説~

はじめに

M&Aは、中小企業の事業承継問題や経営者・従業員の高齢化問題を解決する経営戦略として、様々な企業で活用されています。中小企業のM&A件数も年々増加している一方で、約7割が失敗に終わっているのも事実です。中小企業のM&Aには様々なリスクが存在しており、慎重な判断と準備が必要です。ここでは、中小企業のM&Aが増加している背景を紹介しながら、M&Aを成功させるために知っておきたいM&Aの代表的な手法や、注意するポイントについて、株式会社サンアドバイザリーの大内陽平氏に解説していただきました。

1. 中小企業のM&Aが増加している背景

M&A調査会社によると2018年に日本企業の関わったM&Aの件数は3,850件、金額は29兆8,802億円と言われており、件数・金額ともに過去最高を更新しました。これまで最多であった2017年のM&A件数3,000件を800件も上回る結果となり、2012年以来、7年連続で過去最高を記録しています。この勢いは今後も継続する見込みですが、この数値はあくまで主に大企業が関わるプレスリリースなどで公表された案件の集計結果で、実態はこれ以上のM&Aが成立していると考えられます。特に中堅・中小企業同士のM&Aはその大半が公表されておらず、M&A仲介会社などを介さないケースもまれに存在します。一概に言うことは難しいですが、それらも含めると、公表された数値の5倍以上のM&Aが行われている可能性もあると言えるでしょう。

この背景には、少子高齢化等で後継者不在の企業による事業承継型M&Aが増加していることが挙げられます。事業承継というと、親族内への承継が一般的ですが、現在は後継者世代の職業の多様化も進み、子息が継がない・子息に継がせないというケースも増えています。となると、残された選択肢は社内の役職員への承継が考えられますが、会社の借入金や個人保証の負担や肩代りが問題になったり、また株式を買取る資金負担に耐えられなかったりするなど、実現へのハードルが高くあまり現実的な選択肢ではありません。そのような中で、大きな注目を集めているのが事業承継型のM&Aなのです。

中小企業の事業承継型M&Aが増加している理由の1つとして、会社を売却するメリットが経営者の間に浸透してきたことが考えられます。「大廃業時代」などの記事がメディアを賑わす機会も増え、それと比例するように、M&A関連書籍のヒット、マッチングプラットフォームの登場、税制変更・制度融資による後押しもあって、買手も買いやすく、売手も相談しやすい環境が整備されつつあります。

中小企業を取り巻く後継者不足の問題は深刻です。60歳以上の経営者のうち50%超が将来的な廃業を検討しており、日本企業の60%以上が後継者不在で悩んでいるという調査結果もあります。会社の後継者が見つからないために、事業が黒字でも廃業せざるを得ないという問題に直面している企業が増えているのです。このような課題を抱えている場合でも、M&Aによって会社を譲渡することで、後継者問題を解決できます。上場企業をはじめとした経営基盤の強固な企業に譲渡し、グループ会社となることができれば、さらなる発展も期待できるでしょう。

【M&Aの目的・メリット(売手)】

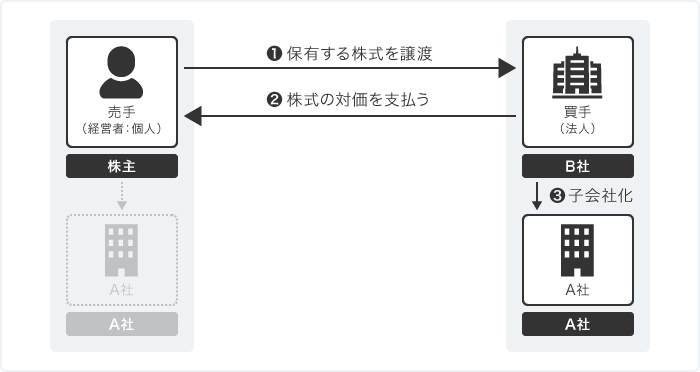

2. 中小企業を売却する際によく実施される方法

中小企業のM&Aにおいて、最も多く活用されている手法が「株式譲渡」です。株式譲渡は、譲渡企業の株式を売買することにより経営権を移転させる手法で、売手が株式の譲渡を行うのに対して、買手はその対価として現金を支払います。複雑な手続きがなく、現金化が早いため、中小企業のM&Aで最も活用されています。その一方で、株式譲渡では譲渡企業の株式を取得し、会社をまるごと買い取るため、買手にとって不要な経営資源や賠償義務、簿外債務までも引き継いでしまう可能性があるため、注意が必要です。

【株式譲渡】

M&A・事業承継を検討している方へ

当社では買手企業だけでなく、「M&A仲介会社」とのマッチングも可能です。

今すぐにM&Aをご検討されていなくても大丈夫です。お気軽にご相談ください。

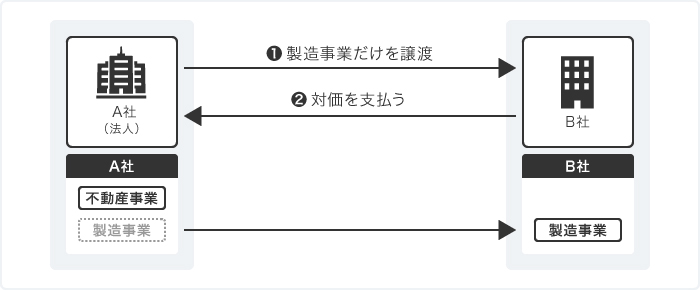

次に多い手法が「事業譲渡」です。事業譲渡は、対象会社の事業の全部または一部を売買する手法で、譲渡対象事業に係る資産負債や権利義務を個別に選択できる点が大きな特徴です。例えば、従業員との雇用契約や取引先との契約などは個別に締結し直す必要があり、株式譲渡と比べて手続きが煩雑な点がデメリットです。しかし、事業譲渡は「引き継ぐ対象の選択ができる」ため、買手にとって不要な債務やリスクの遮断が可能となり、リスクやコンプライアンスに敏感な上場企業等が敢えて選択する場合もあります。

【事業譲渡】

「会社分割」は、事業譲渡と似ており、譲渡対象事業の規模が大きい場合に用いられる手法です。前述のように、事業譲渡では契約関係を個別に移転させる必要がありますが、従業員や取引先が多い事業の場合、物理的に現実的ではありません。そこで、特定の事業に関する権利義務の全部または一部を新設する会社に承継(新設分割)させたり、他の会社に承継(吸収分割)させたりすることが可能です。会社分割において承継会社(買手)は、特定の事業に関する権利義務を包括的に承継することで、その事業を取得することができます。

3.中小企業のM&Aで買手・案件情報を収集するには?

確度の高いM&Aの買手情報を集めるには、専門的なネットワークを活用することが重要です。税理士や公認会計士、金融機関等のネットワークを活用したり、M&A仲介会社やコンサルティングファームが独自に所有する買手リストを活用するのが良いでしょう。

自社の売却を考えているオーナーがM&Aの相談先として選びやすいのは、まずは顧問の税理士や公認会計士です。税務や会計のプロフェッショナルの目線からアドバイスをもらうこともできますし、M&Aの手続きや節税対策について相談にのってもらいやすいという特徴があります。ただし、M&A業務経験の豊富な税理士や会計士の数は多くありません。顧問税理士や公認会計士のみで買手情報を集めるのは難しいかもしれませんが、前述のネットワークや近年発達してきたマッチングプラットフォームを通じてであれば、買手情報を収集できる可能性は高まります。

また、M&A仲介会社やコンサルティング会社に依頼して、M&Aの買手・案件情報を集めるのも有効です。これらの会社は「仲介型」と「アドバイザリー型」に分けられます。仲介型は売手と買手の間に立って、中立的な立場から双方のマッチングを成立させようとし、アドバイザリー型は、売手・買手に分かれてそれぞれからM&Aの依頼を受け、依頼主の希望通りになるよう交渉を進めていきます。これらM&Aの専門会社は買手・案件情報だけでなく、売買の相場や手続きに関する知識も豊富なので、安心して任せられるでしょう。仲介会社によっては着手金なしで買手探しを行ってくれる会社や、事業承継総合センターのように、数十社のM&A仲介会社の比較ができるサービスもあり、経営者のニーズに合わせて利用することが出来ます。

また、前述したように、マッチングプラットフォームなどの登場により、M&Aの買手情報を集めるのは比較的容易になりました。誰もが売手・買手ニーズを登録でき、M&A仲介会社を介さずにマッチングできる手軽さが人気の理由ですが、悪意ある買手が情報収集だけのために利用したり、M&A手続きのサポートがないためトラブルに発展する可能性も否定できません。顔が見えない相手との交渉となるため、安易な利用は危険です。M&A初心者の方がマッチングプラットフォームを利用する場合は、まずはM&Aアドバイザー等の専門家に相談するのが良いでしょう。

4. 中小企業がM&A時に注意したいポイント

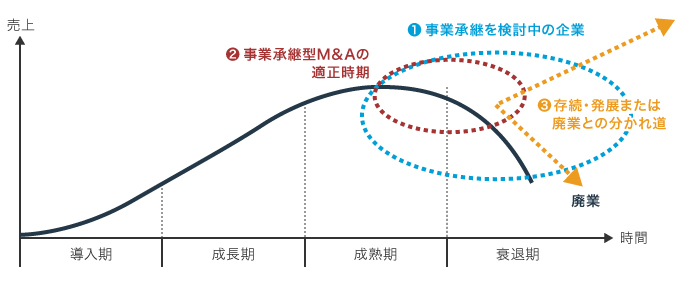

M&Aを実施する際、M&Aの手法や買手情報はもちろん、M&Aを行うタイミングについてしっかり見極めることが重要です。これまでに数多くの企業のM&Aに携わってきましたが、なかには、売却するタイミングを逃したせいでM&Aができず廃業という選択をせざるを得ない中小企業もありました。

会社の状況によってはM&Aに係る税金や費用負担を考えると、事業は廃業し法人格は資産管理会社として残す方が経済的には有利になるという場合もあります。また、高齢な経営者の中には、M&Aへの心理的な抵抗感から廃業を選択するケースも多くあります。しかし、従業員や築いてきた社名・ブランド、経営者個人の老後の生活を考えると、会社の状態が良いうちに売却することで経済的なメリットを享受でき、従業員の雇用も守られ、経営者自身も顧問的な非常勤の立場で会社の行く末を見守ることも可能となります。会社の売却交渉にあたって大切なのは、時間的な余裕や選択肢を持つこと。早いタイミングから行動することで、売却可能性は高くなるばかりか、買手候補の選択肢や譲渡方法の選択肢を持つことができます。

【売却に適したタイミング】

この図は会社のライフサイクルと、売却に適したタイミングをグラフにしたものです。赤い円で囲んだ箇所が売却に適したタイミングで、赤い円を越えれば、廃業する可能性が高まります。つまり、借入金の増加、従業員の高齢化や退職、経営者自身の高齢化、売上の減少など、廃業に近づいていくほど買手の買収意欲は下がります。

M&Aの成約までには時間がかかります。体調等の理由でM&Aを急ぐ必要がある場合にはスピード優先になりますが、「急いでいる」という印象を相手に与えることは、交渉上不利になります。急がず冷静に、条件に納得できない場合は「断る」という選択肢を持てることが売手にとっては大切です。

また、創業者にとって手塩にかけて育ててきた我が子同然の会社を売ることを考慮すると、買手は慎重に選びたいものです。提示条件や買手の決算数字の表面的な情報だけでなく、「この買手なら従業員を大切にしてくれそうだ」「この買手なら事業を発展してくれそうだ」というように、心情面でも十分納得が出来る相手を選ぶことが後で後悔しないために重要なポイントでしょう。

話者紹介

代表取締役

大内 陽平 (おおうち ようへい)

貴金属リサイクル等を行う松田産業株式会社(東証1部)で経理・財務業務に約8年間従事。その後IPO準備会社、M&A仲介会社を経て、株式会社FPG(東証1部)に入社。同社のビジネス基盤である全国の会計事務所、地方銀行等のネットワークを活用した中小企業向けのM&Aアドバイザリー事業の新規立ち上げを主導し、主担当として6年間で20件以上の案件を成約。2018年FPGを退社、サンアドバイザリーを設立し代表取締役に就任。

後継者探しは事業承継総合センターにご相談ください!

第三者承継のお手伝いをいたします

事業承継総合センターの特徴

-

1万社以上の中から買手企業を比較検討可能

-

M&A品質の担保

-

着手金なし成果報酬

第三者承継のお手伝いをいたします

まずは相談する無料

.jpg)