経営承継円滑化法の改正で事業承継が受ける影響は!?

はじめに

中小企業の事業承継を総合的に支援する経営承継円滑化法が2008年に施行されました。2018年度税制改正大綱により法律の条文が大きく改正され、より事業承継を行いやすい環境の整備が図られました。

経営承継円滑法の施行規則はどのように改正されたか、今回の改正で事業承継はどのように変わったのかについて、中小企業の経営者に対する事業承継のコンサルティングに携わる株式会社エクステンドの奥田雄二さんに教えていただきました。

1.経営承継円滑化法とは

経営承継円滑化法とは、事業承継時の税負担を猶予するなどの税制面での支援や金融支援、相続時の遺留分に対する問題などへの総合的な支援策として成立した法律です。

(1)経営承継円滑化法の目的・概要

経営承継円滑化法自体は、2008年に施行されました。しかし、あまり浸透しておらず、利用者が多くありませんでした。2018年に税制の変更で脚光を浴びるようになり、制度の利用者が増えている状況です。

過去の事業承継は親族への承継がほとんどだったこともあり、法律の目的もそれに合わせる形で親族に対するものとなっていました。しかし昨今では事業承継の方法が多様化しており、従業員や第三者などに承継するケースも少なくありません。またそれに合わせる形で法律も事業を次世代に円滑に渡せるよう改正されています。

①親族以外への経営承継の状況

親族以外への事業承継、特に中小企業による第三者への承継が増えてきたのは、ここ2、3年です。それまでは身近ではなかったものの国の施策やマスコミなどによって事業承継やM&Aが盛んに取り上げられるようになり、経営者にとって親族以外への事業承継に対する敷居が下がったのが大きな要因です。

圧倒的な数の経営者に対し親族の後継者は少なく、誰かに継いで欲しいという気持ちがあっても事業を渡せられず、M&Aを選択肢の1つとして選択することが増えています。事業承継を行う経営者の7割が70歳以上で、90歳を過ぎても毎日会社に来てメールを打って確定申告をする方がいるほど元気な方も多いのですが、「物忘れが激しくなる」、「どのように会社を畳むか差し迫っている」など、年齢には敵わない等の理由からM&Aを選択する方増えています。

②買手の意識

親族外承継には、当然のことながら自社に欠けているサービス形態を補完し、より幅広く事業を展開しようという戦略的な要素が非常に強くあります。そういった経済的な判断だけではなく、中小企業のM&Aの場合、ケースによっては経営者の恩義による「自分を頼ってくれるのであれば」、「この地域をなんとかしなければ」といった感情的な面が買い手の意識として大きく作用する場合もあります。

③売手と買手のバランスは?

今は、買手の数が圧倒的に多いと言われています。引き継いで欲しいという経営者は、考えていないわけではなく、売上・資金繰りが最優先のためまだ誰にどのように相談していいのか、自分の会社をどのように引き継いでいくのかという段階にすら辿り着いていない状況の方も多いのです。ただ、経営者が急に倒れてしまって会社が潰れてしまうと、納められるはずの税金が貰えなくなるため、国としては困ってしまいます。雇用がなくなれば、所得税も入ってきません。そのため、経営承継円滑化法の制度で事業承継の底上げを進めている段階です。

④経営者に情報は行き届いているか?

70代であっても、経営者の場合は仕事でパソコンを使う場面があるため、ネットで情報収集できる環境は整っています。M&Aが活況になり、金融機関やほかの事業承継の専門家からDMなどの案内が多く届きますので、意識していないことはないはずです。

(2)経営承継円滑化法の認定を受けるとどのようなことができるのか

経営承継円滑化法の認定を受けた場合にできることは大きくわけて3つあります。

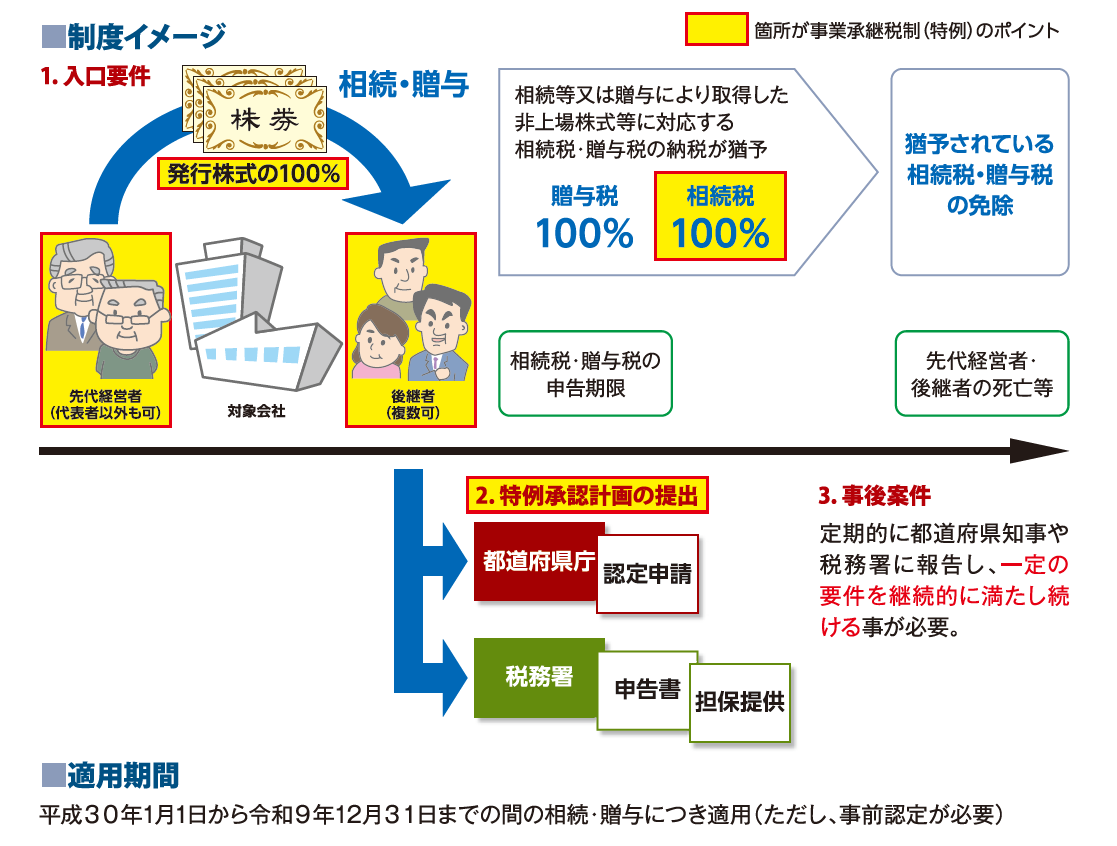

①事業承継税制(特例版)

事業承継税制特例版が、法人と個人事業主の両方で使えるようになりました。法人で株を後継者に無償あるいは低価で渡す場合、これまでは贈与税を払う必要がありましたが、渡した時点で税金がかからなくなりました。ただし、あくまでも猶予なので、最終的にどこかのタイミングで猶予部分を納めないといけません。

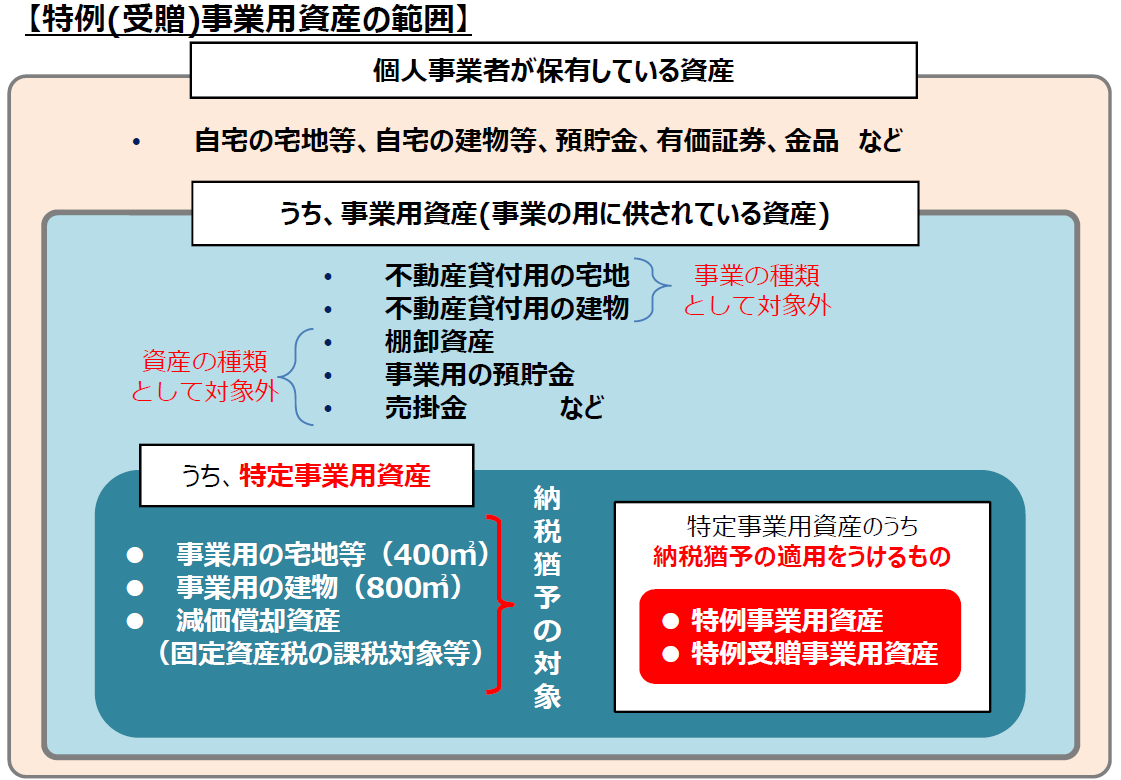

個人事業主の場合、株という概念がありません。代わりに、土地や建物、工場などの事業用資産を後継者に渡しても、渡した段階では税金はかからなくなりました。

②遺留分に関する民法の特例

相続をするとき、遺留分という問題があります。亡くなるときに財産を後継者に全部渡すという公正証書遺言が書いてあったとしても、相続人が遺留分の権利を主張することで最大50%財産を取得することができると法律によって定められています。

ただ今回、後継者に株を渡しても相続人との間で事前に合意が取れていれば、後継者が譲り受けた株の金額について遺留分対象から除外することができます。これを除外合意と言います。また、遺留分の計算の際、株の金額をあらかじめ固定することもでき、これを固定合意と言います。

たとえば、後継者(相続人)に渡した時点での自社株の価値が3,000万円、相続財産で不動産(事業用土地)が3,000万円とします。先代が亡くなるまでの3年間で株価が1億2,000万円に上がったとしても、従来は遺留分に算入されてしまい、もう一人の相続人に遺留分侵害額請求をされてしまうと、7,500万の半分3,750万が遺留分と認められて、不動産はすべてもう一人の相続人のものになってしまいます。事業用土地であろうと関係ありません。万が一、財産全部が株になると、他相続人に株を渡すか、相応の資産を後継者は支払わなければならなくなってしまいます。

これは経営を行うにあたって事業継続のリスクが高いです。そのため、自社株式の遺留分の額を予め決めておくことによって、株価による変動価値を固定化または除外化し、後継者は相続時に想定外の遺留分の主張を受けることがなくなるよう民法特例により改定されました。

この制度ができた背景には、せっかく株を引き受けた後継者が株の価値を高めたのに事業と関係ない人たちにも相続時の財産をもっていかれてしまうなど、過去に揉めごとが起きたことが背景としてあります。よって事前に相続人間で株の取扱いについて話合いをしてまとめておく制度が特例として制定されました。

③金融支援

株の買い取り資金を金融機関が貸す制度です。中小企業信用保険法がありますが、各都道府県の信用保証協会からの保証付きで融資ができます。また、政策公庫など国の機関からの融資制度を利用できるようになります。この制度は、親族だけでなく第三者でも利用できるよう拡充されていますが、最終的に融資判断をするのは金融機関ですのでこの点は注意すべき点です。

2.経営承継円滑化法の改正箇所とは?

事業承継の税制と遺留分に関する民法の特例で、大きな変更がみられます。

(1)事業承継税制

事業承継税制の特例が出る前は、対象となる株式は基本的に3分の2で、猶予できる税金の8割でした。これが、株式の全部を後継者に移すことができ、100%税金が猶予されるという形に変わりました。また、今までは社長から後継者のように1対1での承継でしたが、代表者以外の複数人から複数人への後継者への承継も可能になりました。

M&A・事業承継を検討している方へ

当社では買手企業だけでなく、「M&A仲介会社」とのマッチングも可能です。

今すぐにM&Aをご検討されていなくても大丈夫です。お気軽にご相談ください。

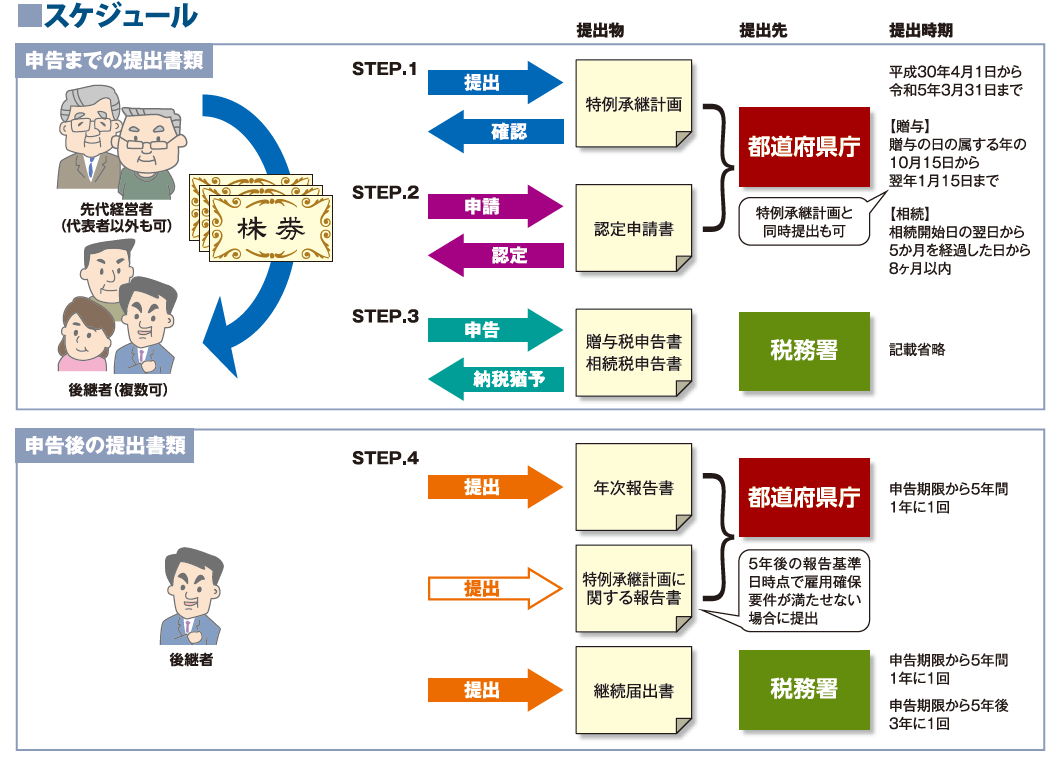

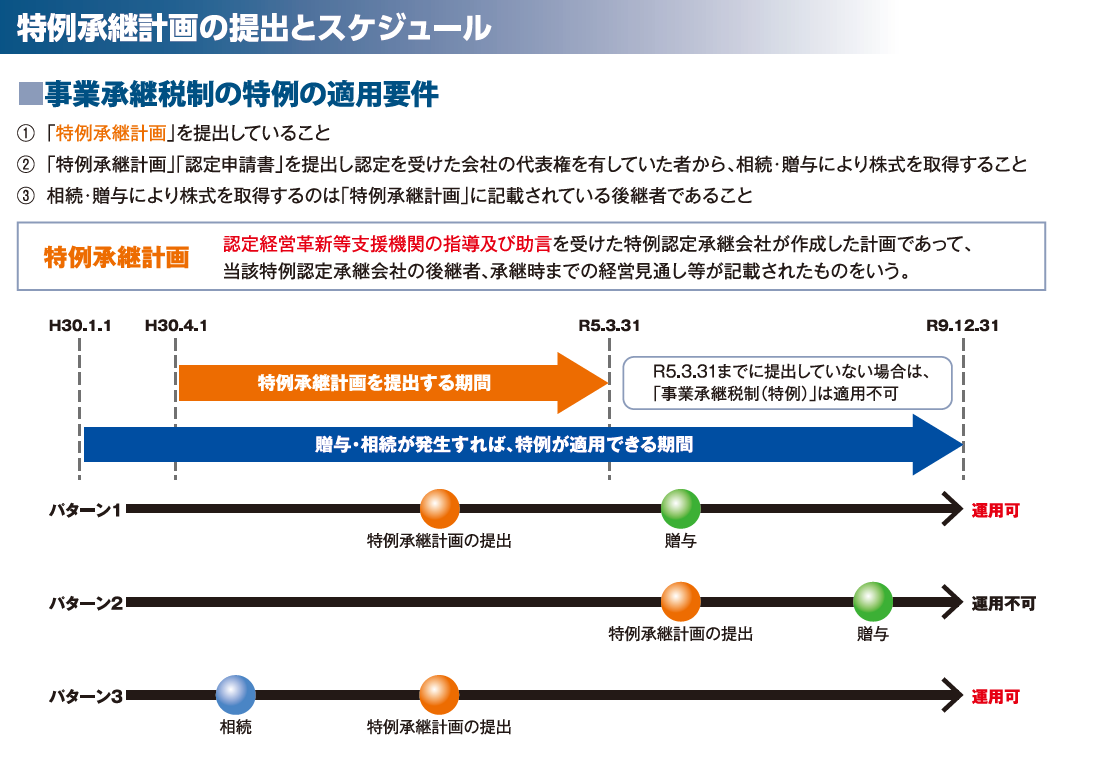

①制度の変更点

制度を利用するにあたり、誰から誰に株を渡すか、どのような計画で後継者が事業を行うか、また弊社のような認定支援機関がどのようなアドバイスをしたかなど、5年分の特例承継計画を各都道府県の窓口に出して確認を貰わないといけません。また贈与・相続したあとは県と税務署へ制度利用の認定をもらう必要があります。

贈与・相続したあとも、継続して制度を使わせてもらうために、5年間は毎年各都道府県と税務署に継続報告を出さないといけません。5年間が終わると3年に1回ずつ提出します。最初の特例承継計画及びその後の認定が通れば継続の申請が通らないことはありませんが、1回でも提出を忘れるなど認可されなければ猶予した分を全額払うことになります。

制度の個人版も整備されました。ただし、特定事業用資産だけですので、機械設備など固定資産だけに限定されています。売掛金や棚卸資産などは対象外です。

※出典:中小企業庁 経営承継円滑化法の認定申請マニュアル

最終的に会社を売却する、あるいは贈与された株を売ることや会社を畳むこともあります。その場合には、価値を引き直して納めていいこととなっていますが、価値の下限が5割と決まっています。株価がマイナスになる想定もゼロではありませんからね。また、配当や過大な報酬を出すと株価が下がりますので、その分は加算されますので注意が必要です。

②制度のポイント

制度のポイントは、タイムリミットがあって、令和9年(2027年)の12月31日までに株を渡さなければいけない点です。もうひとつハードルがあって、令和5年(2023年)の3月31日までに特例承継計画を出さないと、特例が使えなくなります。ただし、1回認可を貰っても状況が変われば変更が可能です。認定継続の雇用要件も以前は5年間8割雇用維持が前提でしたが、今は8割以下になっても理由書を出せば認可継続されます。事業承継税制を少しでも利用する可能性があればまず特例承継計画を出しておくのが大事です。

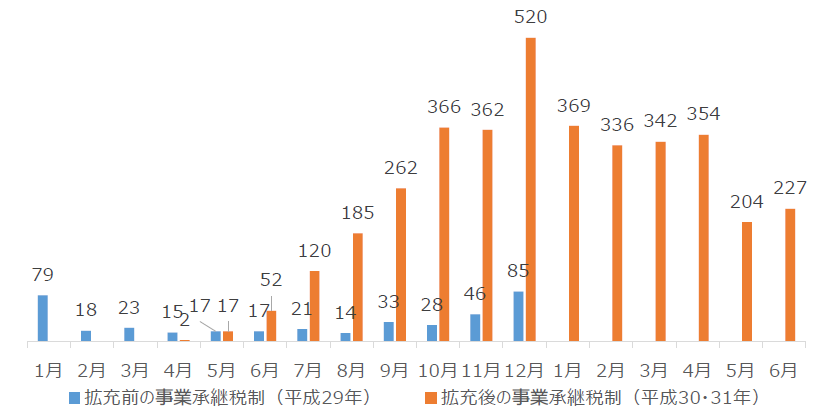

【事業承継税制の利用件数】

※出典:中小企業庁 事業承継の集中支援について

(2)遺留分に関する民法の特例

株を貰ったのち、後継者が合意時点で代表者であることや、議決権の過半数をもっているなどの要件が必要です。株をすべて要件から除くのか、価値を固定してやってしまうのかなど、代表者と相続人とのあいだで合意した内容を契約書にまとめて、最終的には経済産業省の確認と家庭裁判所の許可が必要です。

3.経営承継円滑化法の改正で事業承継はどう変わる?

事業承継円滑化法により、親族から第三者へ事業承継の選択肢が増えました。法改正により、制度の利用が大きく後押しされました。

(1)制度の認知度

増えてきていますがまだまだ少ない状況です。事業承継税制は特例が出たのち2018年秋ごろより増加してきています。ただ税制や民法の特例については専門性が高いので、アナウンスできる方が少ないというのが理由です。顧問税理士は税務のスペシャリストという肩書ですが、資格を取得するとき相続税や固定資産税を試験科目として選択しなくてもいいですし、記帳や税務申告はこの部分と関係なくできるので、専門外でも全然問題ありません。また民法なので弁護士なども絡み、税理士がアナウンスできるハードルは高いです。

(2)揉める要因を排除

事業承継において、とくに親族や従業員の場合ですが、揉める要因を今の経営者が目の黒いあいだに全部排除しておく必要があります。遺言で残しておくよりも、株を誰に渡すとか、財産をこのように渡すなど、遺留分についてもご存命のあいだにハッキリさせて全て対応しておくことが一番大事です。

4.現行制度の課題

改正により各段に使いやすくなった経営承継円滑化法。事業承継が進まない問題のうち大きなものから順番に国が施策を出してはいますが、なお課題は残っています。

(1)税制上のメリットは少ない?

株価が高い会社でないと、制度を使ってもメリットはあまりありません。弊社が提携している税理士によると、8,000万円から1億円以上の株価は必要といいます。理由は、一連の手続きを外部に委託するなどして追加コストが出てくるからです。それならば、ある程度金融機関から株の買い取り資金を調達し、後継者が株を買い取った際にかかる2割の譲渡税を払った方が結果安いのではないかという話になります。その辺りがあまり議論されていません。

(2)猶予なのでいずれは清算

少し気をつけないといけませんが、納税の猶予なのでいつか清算するタイミングがきます。それを見据えてどう対策を立てるかは、譲り受けた後継者が考えないといけません。後継者がこの制度を使うことになりますが、2025年以降は特例制度がなくなりますので、自分が次の後継者に渡すときには原則の制度を利用することになります。

そのときに猶予分を清算しないといけないので、計画的に資金を後継者に貯めるなり、自分が先代からその分を貰うなどしないといけません。最終的に息子など次の後継者が贈与税を払わないといけないので、このくらいの税金であれば息子にどのくらい報酬を与えればいいのかという対応をとる必要があります。大々的には語られませんが、納税の先延ばしにすぎないともいえます。

(3)遺留分に関する民法の特例

人間性善説で考えた方が楽ですので、ある程度事前に相続の分け方が決まっていると、遺留分以上に貰えるのであれば、遺留分侵害額請求まで出さなくてもいいと思っている方が多いです。ただ実際に亡くなられた後、相続人がどう主張されるかはその時になってみないとわからないというのが現実なのです。相続人は良しとしていても、その時になると周囲の家族や知人がそれを許さず結果争族に発展するというのはよくある話です。

また、現行では制度が法人に限定されているので、国は個人版を作ろうとしています。会社のみだったのが、個人の事業用財産でも対象分を遺留分から除外しようという話が出ている最中です。

(4)金融支援を受けるメリットはある?

保証協会の制度を使うと保証料がかかってしまいます。事業承継を行える会社は優良な会社が多いので、昨今金融機関等から1%切る金利で普通に借りられる現状では、わざわざ制度を使わなくてもいいのではないかと思います。

(5)事業承継制度が活用されない?

連帯保証や個人相続、そもそも後継者を教育できていないから渡せないという問題を抱える経営者もまだまだ多いです。最低限社長の器として適切なのかという見極めが当然必要です。また、会社によっては継ぎたくないという後継者もいます。

事業承継自体は会社ごとに全く違うので、どの選択肢があってどの施策が使えるかなどを全部知ったうえで、特例をつかうべきか、あるいは金融支援を使った方がいいかを選択し、オーダーメイドで組むという流れです。ただ、制度を知ったところで情報が末端のお客様まで行き届いていません。制度をきちんと知ってお客様にアドバイスできる人材が必要になります。弊社の場合でも、弁護士や税理士と連携を組んでアドバイスやコーディネートを行っています。

5.まとめ

事業承継には、相続における人の感情が深く絡んできます。事業を続けていくために自社にどのような選択肢があるのか。まずは全体像をつかみつつ、施策の認識を個別にキャッチアップしていくことが求められます。まだ、専門的なアドバイザーがいるわけではないので、ご自身で情報を集めつつ、事業価値の継続、発展のために現状の法的整備の実状を知ることからはじめてみてください。

話者紹介

株式会社エクステンド

コンサルタント奥田 雄二(おくだ ゆうじ)

愛知県出身、 中京大学経営学部経営学科卒。中小中堅企業に就職、総務・労務・人事・経理・資金繰り責任者として事業の成長~衰退~倒産の危機まで、経営者保証を経験しながらお金の調達と、ない苦しさをまざまざと経営者とともに経験。その経験を活かして、再生コンサル企業へ転身。名古屋オフィス設立・拡大へ尽力し、経営改善が必要な経営者に寄り添う伴走型コンサルティングを実施。現在は事業承継の多岐に渡る相談から明確な出口を描き、お金を守る安心、増やす嬉しさを経営者とともに実践中。

後継者探しは事業承継総合センターにご相談ください!

第三者承継のお手伝いをいたします

事業承継総合センターの特徴

-

1万社以上の中から買手企業を比較検討可能

-

M&A品質の担保

-

着手金なし成果報酬

第三者承継のお手伝いをいたします

まずは相談する無料