企業(会社)買収とは?現場から見た企業買収を徹底解説!

はじめに

企業買収とは、ある企業が他の企業を支配する目的で、発行済株式を過半数以上買い取ることを意味します。企業買収の種類、目的、手法、流れ、メリット・デメリット、注意点などについて、税理士法人山田&パートナーズのアドバイザリー部シニアマネージャー・岡元譲氏に聞きました。

1.企業買収とは何か、買収との違い

M&Aにおける企業買収とは、ある企業が他の企業を支配する目的で、発行済株式の過半数以上を買い取ることを意味します。

ここで「過半数」としているのには理由があります。一般的に、過半数の株式を取得すると、決算の承認、取締役や監査役の選任、役員報酬、株式配当など、株主総会の普通決議を可決することができます。さらに、3分の2以上の株式を取得すれば、定款の変更、譲渡・分割・合併・解散等の組織再編など、株主総会の特別決議を可決することができます。

つまり、会社の経営をコントロールする目的であれば、3分の2以上の株式を取得する必要があります。さらに全株式を取得すれば、他の株主から異議を申し立てられることもなくなるため、より迅速な意思決定が可能になります。なお、企業買収において買い取る対象は、会社の「株式」に限りません。特定の事業や部門などを取得する場合も「買収」と言われることがあります。

M&Aは「Mergers(合併)and Acquisitions(買収)」の略で、企業の合併と買収の総称として一般的に使われています。この「買収」と「合併」の違いがわからないという方も多いのではないでしょうか。

端的に言うと、「買収」は一方の会社が他方の会社の株式や事業を買い取ること、「合併」は2つ以上の会社が1つの会社になることを意味します。また、買収は複数のM&A手法を総称した「行為」を指すのに対し、合併は数あるM&A手法の中の1つの「手法」を指す点にも違いがあります。

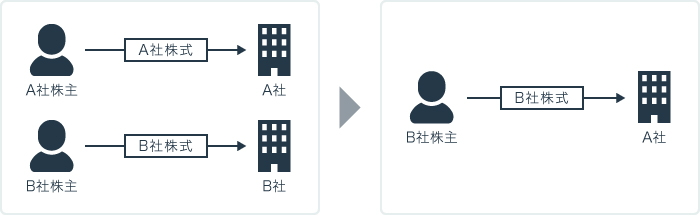

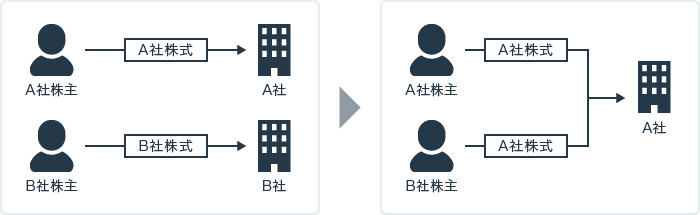

買収と合併の最も大きな違いは、会社存続の有無です。株式の買取りを前提とした買収では、売手(被買収会社)にとってはオーナー(株主)が代わるだけで会社は何も変わらず存続します。一方、合併では、新しい会社に統合される「新設合併」、あるいは既存の会社に吸収される「吸収合併」においても、売手(被合併会社)は消滅します。

買収とは

合併とは

株式の保有割と行使できる権利

| 議決権の保有率 | 株主総会で 行使できる権利 |

決議・権利の内容 |

| 100% | 「全会一致」が必要な 議案を可決できる |

●経営に関する意思決定を 完全に1人で行うことができる ●発行済株式を種類株式へ 変更できる |

| 総株主の半数以上 かつ総議決権の75%以上 |

「特殊決議」が必要な 議案を可決できる |

●属人的株式にかかる 定款規定を設定できる |

| 66.7% (2/3)以上 |

「特別決議」が必要な 議案を可決できる |

●定款の変更ができる ●合併、会社分割、 事業譲渡を承認できる ●株式との合意による 自己株式の取得を承認できる ●監査役の解任ができる |

| 50%超 (過半数) |

「普通決議」が必要な 議案を可決できる |

●取締役の解任ができる ●取締役・監査役の選任 及び報酬の設定ができる ●配当額の決定を行うことができる |

| 33.4%以上 | 「特別決議」が必要な 議案を否決できる |

|

| 25%超 | 「特殊決議」が必要な 議案を否決できる |

●特殊決議の議案を否決できる |

| 3%以上 | 「少数株主権」を行使できる | ●取締役の解任を請求できる |

2.企業買収の種類や目的

M&A・事業承継を検討している方へ

当社では買手企業だけでなく、「M&A仲介会社」とのマッチングも可能です。

今すぐにM&Aをご検討されていなくても大丈夫です。お気軽にご相談ください。

企業買収には、買手(買収会社)と売手(被買収会社)との合意に基づいて実施される「友好的買収」と、被買収会社との合意なしに買収会社が被買収会社の株式を取得する「敵対的買収」の2種類があります。友好的か敵対的かを分けるには、売手の同意の有無がポイントになります。

それぞれについて以下に説明します。

【友好的買収】

友好的買収とは、買収会社が被買収会社の経営陣や株主との合意に基づき行う買収のこと。友好的買収では従業員の雇用や処遇も維持される前提で買収が行われるため、双方にとってシナジー効果を期待できる場合が多い傾向にあります。

友好的買収の場合、買収後もモチベーションを保って働いてもらうために、買収会社は被買収会社の従業員への配慮を行うケースがほとんどです。特に中小企業の場合、キーマンとなる従業員が流出してしまえば、企業の価値は大きく下がり、買収会社にとって買収した意味が損なわれてしまうリスクがあるからです。

被買収会社が未上場の中小企業の場合、株式を保有する経営者や親族の同意なく株式を取得することが不可能であるため、日本で行われる買収のほとんどが友好的買収と考えてよいでしょう。

【敵対的買収】

敵対的買収とは、買収会社が被買収会社の経営陣との合意なしに行う買収のこと。被買収会社の経営陣の意向に反して、買収会社がTOB(株式公開買い付け)を実施して被買収会社の株式を買い付けたりすることで、被買収会社の経営権を強引に取得することを目指します。

被買収会社が上場企業の場合、敵対的買収が成立する可能性があります。しかし、TOBを行う場合は、市場価格よりも高い価格で株式を取得するため、友好的買収よりもコストがかかります。また、成功率も低く、仮に成立したとしても、従業員のモチベーションの低下が懸念されるため、特に日本での実施例は少数にとどまります。なお、中小企業の大半は未上場で、株式を保有する経営者や親族の同意なしに株式を買い取ることは実質的に不可能であるため、敵対的買収のケースはないと考えてよいでしょう。

企業買収の目的についてもふれておきましょう。

企業買収の目的は、他社の経営資源(ノウハウ、人材、技術、市場シェア、商流、商圏、事業領域など)を買うことで、競争力の強化をスピーディーに行うことです。自社の経営資源のみで既存事業を強化したり、新規事業を立ち上げたりするには、従業員の雇用や育成、技術やノウハウの確立、仕入先や販路の開拓、パートナーの協力などを、時間をかけて行う必要があります。すでにある事業分野でビジネスモデルができあがっている他の企業を買収することは、時間の大きな節約につながります。

また、シナジー効果も目的の一つです。他社の事業と自社の事業の経営資源を統合することで、より付加価値の高いサービスの提供、効率的な事業拡大、経営資源の共有化による収益性の改善などを図れる可能性があります。

3.企業・事業買収の方法

企業や事業を買収する手法は様々ですが、ここでは未上場の中小企業における買収で実行される、代表的な株式譲渡、株式交換、事業譲渡、会社分割を取り上げて説明します。

【株式譲渡】

株式譲渡とは、個人株主が保有する売手(被買収会社)の株式を、買手(買収会社)が買い取ることで、経営権と支配権を取得する手法のことです。個人株主は対価として現金を受け取ります。買手は売手の法人格を丸ごと取得するため、そのすべての資産、負債、権利、在庫、社員などを承継します。ただし、簿外債務を引き受けるリスクもあるため、入念な買収監査(デューディリジェンス)が必要です。総じて手続きがシンプルであるため、数あるM&A手法の中で最も多く利用されています。

【株式交換】

個人株主が保有する売手(被買収会社)の株式を買手(買収会社)が買い取る点は株式譲渡と同じですが、株式交換では、売手の個人株主が受け取る対価は現金でなく買手の株式となります。買手は現金を用意することなく買収できるというメリットがあるため、買手が上場会社の場合にこの手法が採用されることがあります。ただし、株式を受け取る売手の個人株主は現金をすぐに手にすることができないというデメリットも。また、未上場の中小企業が買手の場合には、流動性が低い未上場の株式を取得することになります。未上場の株式は一般的に現金化が難しいため、未上場の中小企業のM&Aにおいて、この手法が利用されることは少ないでしょう。

【事業譲渡】

事業譲渡は「会社」単位ではなく、「事業の一部または全部」を個別に買い取る手法で、売手は対価として現金を受け取ります。買手は自社に必要な部分のみを買い取ることができるため、簿外債務を引き受けるリスクを抑えることができます。ただ、資産や負債の名義変更、雇用契約、許認可の取り直しなどが発生します。時間とコストがかかるため、株式譲渡ほどには利用されていません。

【会社分割】

会社分割は「会社」単位ではなく、「事業の一部もしくは全部」を分割して他の会社が買い取る手法で、個人株主または売手は対価として買手の株式または現金を受け取ります。既存会社に承継する「吸収分割」、新設会社に承継する「新設分割」の2種類の方法があります。必要部分のみを買い取ることができる点は事業譲渡と同じですが、包括的に承継するため、事業譲渡のように名義変更や契約の取り直しは発生しません。ただし、簿外のリスクなどを承継する可能性があります。株式譲渡に比べると手続きが煩雑であるため、中小企業間のM&Aでは利用されることは少ないでしょう。

なお、中小企業の事業承継では売手は基本的に売り切ることを目的としているため、株式ではなく現金を受け取るケースがほとんどです。

■企業・事業買収の方法

| 手法 | 譲渡対象 | 対価を受ける者 | 対価の種類 |

| 株式譲渡 | 会社の株式 | 個人株主 | 現金 |

| 株式交換 | 会社の株式 | 個人株主 | 買手法人の株式 |

| 事業譲渡 | 事業にかかる資産 | 法人 | 現金 |

| 会社分割 | 事業にかかる資産・ 会社の株式の一部 |

個人株主・法人 | 株式・現金 |

4.企業買収の流れ

ここからは企業買収の流れについて見ていきましょう。

基本的に、どの手法を選んだとしても企業買収の流れは大きくは変わりません。信頼できるM&A仲介会社の選定と売手のニーズ確認を行う「初期相談」、企業概要書から買収候補企業を検討し選定する「マッチング」、売手と買手の相互理解やM&A後の方針について意見交換する「トップ面談」、M&Aアドバイザーが双方の間に立って調整する「基本的な条件交渉」へと進みます。そして、買収方法や買収価格などの提案条件を取りまとめた「意向表明書」を作成して売手に提示し、その内容に売手が同意した後に、M&Aの基本条件に関して双方合意したことを約す目的で「基本合意書」を締結します。

基本合意書を締結したあとは、買手の公認会計士や弁護士などが財務調査や法務調査を行う「買収監査(デューディリジェンス)」へと進み、買収監査で発見された内容をもとに最終的な条件や内容を取り決めた「最終契約書」を締結します。

最終契約書の締結後は、資金決済、契約や名義等の変更、期間をまたぐ会計処理などを行う「クロージング」、統合作業(PMI : Post Merger Integration)を実施する「統合後の経営」へと進みます。

前述した流れに加えて、選択するM&A手法によって、追加で必要なイベントや手続きが発生します。例えば、株式譲渡であれば基本的に株式の売買のみで済みますが、株式交換であれば売手・買手共に株主総会を開催する必要があります。また、株式交換であれば株式交換契約書の作成、会社分割であれば分割契約書の作成や、債権者保護手続きなどが必要になります。また、事業譲渡であれば、クロージング後に資産や負債の名義変更や移転登記、雇用契約などの再契約、許認可の再取得などが必要になります。

次に、M&Aを進めていく上で注意すべきポイントについてもふれておきましょう。1つ目は従業員や取引先に対する「情報管理」、2つ目は売却する「オーナーの覚悟」、3つ目が「買手企業の誠実さ」です。

M&Aが失敗に終わる要因はいくつかありますが、最も大きなリスクとして挙げられるのが「情報漏洩」です。スムーズに企業買収を進めているような場合でも、情報が漏れたことで一気に破綻まで追いやられることがあるからです。買手企業から情報が漏洩するリスクは、買手企業と結ぶ秘密保持契約でそのリスクを回避することができますが、問題となるのが自社内での情報漏洩です。企業買収は重要な決断であるため、頼りにしている部下や家族に相談したくなることもあるでしょう。しかし、伝えるタイミングと伝え方を誤れば、反発されたり考え直してほしいと説得されたりするだけでなく、他社に買収されることをネガティブなことと捉え、従業員のモチベーションは低下し、さらには退職につながってしまい、企業価値の低下や企業買収の失敗という結果になりかねません。伝えるタイミングはケースバイケースですが、キーマンには基本合意契約後に、その他従業員にはクロージング後に伝えるのが一般的です。M&A仲介会社などと相談し、適切なタイミングで伝えるようにしましょう。

2つ目のポイントは「オーナーの覚悟」です。中小企業同士のM&Aはお見合いに例えられますが、お見合いをして結婚しようと決めたにも関わらず、最後になってやっぱり結婚したくないといったケースもあります。自分が築き上げた大切な会社・事業だからこそ、もう二度と経営に関与できない寂しさや、もう二度と戻れないという決断の重さから、ついつい躊躇してしまう気持ちもわかります。しかし、社員にとっても取引先にとっても良いと判断しM&Aに踏み切ったわけですから、その気持ちをもう一度思い返し覚悟をもって取り組んでいく必要があります。その覚悟が足りないと、スケジュールが遅れるだけでなく、M&Aが破談することにもなりかねません。覚悟を決めることは簡単ではありませんが、覚悟を持つことはM&Aを成功させる上で何よりも重要なポイントだと言えます。

3つ目のポイントは「買手の誠実さ」です。売手の経営者にとってはわが子のような会社や従業員の未来を託すわけですから、買手を選ぶ上では誠実さが大きなポイントになります。信頼できる買手かどうか、対応に不誠実な箇所はないか、経営に対する考え方に共感できるかなどをしっかりと見極めましょう。不安な要素が1つでもあると、後々大きなトラブルの原因になったり、スケジュールの遅延が発生したり、最悪の場合、時間をかけたにも関わらず破談になってしまう可能性もあります。M&Aの初期段階では、できるだけ多くの買手を検討し、より誠実な買手を見極めることが大切です。

5.企業買収のメリット・デメリット

ここでは、企業買収のメリット・デメリットについて、売手と買手の立場に分けて説明します。

売手のメリットとして最初に挙げられるのが、後継者問題を解決できることです。中小企業において後継者の不在が深刻化しており、企業買収されることを望む経営者も増えています。また、買収は現在進行形の会社だけでなく、廃業を目前にした企業にも実施されるケースがあります。廃業には時間、お金、手間がかかりますが、企業買収により廃業の危機を回避できることもメリットです。

また、従業員の雇用を守れるというメリットもあります。大手上場企業の傘下に入ったり、安心して経営を任せることができる企業に買収されることで、従業員の待遇が改善し、従業員の能力が発揮されて売上が上がるといったケースもあります。また、自分の代では実現できなった事業計画を遂行したり、より速いペースで事業を拡大できる可能性もあります。

売手のオーナー個人としては、これまで頑張ってきた企業経営の成果を現金という形で得ることができることや、個人の連帯保証を解除できることなどがメリットとして挙げられます。

買手のメリットは、企業買収の目的でもお伝えした通り、時間を買うこととシナジー効果を期待できることです。他社の経営資源(ノウハウ、人材、技術、市場シェア、商流、商圏、事業領域など)を買うことで、競争力の強化を短期間で実現できます。また、より付加価値の高いサービスの提供、効率的な事業拡大、経営資源の共有化による収益性の改善などのシナジー効果が期待できます。

次に、企業買収のデメリットについて説明します。

メリットがあると思うから企業買収を実施するのですから、基本的に、企業買収のリスクはあってもデメリットはないと思います。確かに、企業文化・風土が異なる企業同士が統合する以上、連携がうまく図れなかったり、統合がうまく進まなかったりして、想定以上に時間を要したり、シナジー効果が得られなくなる可能性はあります。また、労働環境が変わることで従業員が流出することも考えられます。ただし、これらは買収後のPMI次第でリスクを回避することができるため、企業買収そのもののデメリットとは言えないでしょう。

6.企業買収前に準備すべきこと

多くの中小企業経営者にとって事業承継は大きな課題です。事業承継問題の解決の方法としてM&Aが一般的になってはきていますが、M&Aを選択する前に、まずは事業承継の方向性をしっかりと考えることが重要です。会社を引き継ぐ相手は、親族・社内・第三者から見つけてこなければなりません。この中で、誰に会社を承継させることが、自分の家族や社員、取引先等にとってベストなのかを考えることが大切だと思います。自分で立ち上げ育てた会社ですから、最後までしっかりと面倒を見て、決意をもって経営の幕引きを考えることが大切です。

親族承継や社内承継を選択する場合、後継者にその資質が備わっていないのであれば、いつまでも自分が前に出るのではなく、経験させ、学ばせ、失敗させる機会をくり返し与えて育てていく必要があります。また、後継者が安心して経営に邁進できるような財務体質を作っておくことも大切です。親族承継の場合は、株の贈与や相続を行うと税金が当然かかりますので、事業承継税制の特例である納税猶予制度などを活用して税金の負担を抑えることも必要です。

第三者継承、つまりM&Aを選択する場合は、買手が安心して買収できる組織体制を作り、社長業務を任せられる幹部社員を育成しておくことが大切です。また、財務諸表を作るのに時間がかかったり、在庫の管理ができていなかったりすると買手は不安になり、最悪の場合、M&Aが破談に終わる可能性もあります。平時から財務諸表の正確性、資産の実在性などは確認しておきましょう。

話者紹介

税理士法人山田&パートナーズ

アドバイザリー部 シニアマネージャー

岡元 譲 (おかもと ゆずる)

税理士法人山田&パートナーズ アドバイザリー部シニアマネージャー。大学卒業後、金融機関での勤務を経て、2004年に税理士法人山田&パートナーズに入所。現在、アドバイザリー部シニアマネージャーとして、山田&パートナーズの強みの一つである資産税を活かした中堅非上場企業の事業承継コンサルティング、M&Aアドバイザリーサービスを中心に業務を行う。

後継者探しは事業承継総合センターにご相談ください!

第三者承継のお手伝いをいたします

事業承継総合センターの特徴

-

1万社以上の中から買手企業を比較検討可能

-

M&A品質の担保

-

着手金なし成果報酬

第三者承継のお手伝いをいたします

まずは相談する無料