株式譲渡でかかる税金は?算出方法や必要手続きを解説

はじめに

中小企業の事業承継において、会社を第三者に売却(M&A)するという選択肢を検討する経営者は増えています。会社を売却するというのは、自社の株式を売却することを意味します。では、自社の株式を誰かに譲渡(売却)した場合に、どのような税金がかかるかご存知でしょうか。多額の税金負担が発生することがあるため、株式譲渡による税金について理解しておく必要があります。株式を譲渡する場合にかかる税金の種類、税率について、税理士法人山田&パートナーズの税理士若松太氏に聞きました。

1. 株式譲渡でかかる税金や税率、計算方法

個人が所有する株式を譲渡したことによって利益が発生した場合、その利益は課税対象になり、一律20.315%の譲渡所得税がかかります。譲渡所得税は譲渡所得税(15%)、住民税(5%)、特別復興所得税(0.315%)の3つの税金によって構成されています。それぞれの税金について詳しく見ていきましょう。

所得税

所得税とは、税制上、1月1日から12月31日までを1年間として、その間に得た所得に対して課税される税金のことです。所得税の特徴としては、累進課税制度をとっていることが挙げられます。しかし、譲渡所得税の所得税は利益額に対して、一律15%課税されます。

住民税

住民税は、都道府県や市区町村に支払う税金のことです。その年の1月1日現在での居住地に納税します。住民税の税率は10%であり、所得割と均等割と2つに分けて計算されます。しかし、譲渡所得税の住民税は利益額に対して、一律5%課税されます。

特別復興所得税

特別復興所得税とは、2011年の東日本大震災による被災地復興のための財源確保を目的とした税金のこと。課税対象期間が限定されており、2013年1月1日より2037年12月31日までの期間の所得に対して課税されています。しかし、譲渡所得税については、一律0.315%課税されます。

譲渡所得税は上場株式、非上場株式問わず、株式の譲渡によって得た利益に対して課税されます。証券会社などを通して、上場企業の株式を譲渡した場合、利益が出たとしても証券会社の口座で税金を天引きしてくれることがほとんどですが、上場していない企業の株式を売却した場合には、自分で確定申告を行い、納税する必要があります。

先に述べたように、譲渡益に対して譲渡所得税(20.315%)が課税されますが、自社株式を譲渡した場合、税金がいくらかかって、最終的に手元に残る金額がいくらになるのか、気にするオーナー経営者は多いと思います。M&Aにおける譲渡所得税と手取り額は、一般的に以下の計算方法によって算出することができます。

譲渡所得・手取り額の計算方法

- ①譲渡価格-②必要経費(取得費+委託時の手数料)=③譲渡所得

- ③譲渡所得-③譲渡所得×④譲渡所得税率(20.315%)=⑤手取り額

譲渡価格は、株式の譲渡対価として得られる金額のことです。売手と買手で協議を行い、合意して決まる金額です。また、必要経費として認められるのは、他の株主から株式を購入した際にかかった取得費や、仲介会社などに支払う委託手数料です。創業経営者の場合、出資金や増資した場合の資本金が取得費となります。

例えば、資本金100万円で設立した会社が、1億円で売却できたとします。そうすると、1億円から100万円を引いた9,900万円が譲渡所得になります。この譲渡所得に20.315%の税金が課税され、残りが手取り額になります。

株式を譲渡した際に税金がかかるというのは理解していても、かかる税金の種類や税率まで理解している方は多くありません。税金について理解しておかないと、想定した手取り額まで届かないと言うこともあり得ます。中小企業とはいえ、会社の業績が好調であれば最終的な譲渡対価は1億を超えるケースも多く、かかる税金も必然的に大きくなります。反対に、譲渡所得に対してかかる税金は一律20.315必%なので、必要な手取り額を明確にしておけば、逆算で譲渡対価を設定することも可能です。M&Aで株式譲渡を検討する場合、最終的な手取り額はいくら必要なのか、事前に明確にしておきましょう。

2. 親族に株式譲渡する場合の注意点とポイント

先に述べたように、譲渡価格は売手と買手で協議を行い、お互いに交渉を重ねて決められます。ここでの「買手」は第三者のことを指しますが、これが子どもの場合、どのように譲渡価格を決めれば良いのでしょうか。

M&A・事業承継を検討している方へ

当社では買手企業だけでなく、「M&A仲介会社」とのマッチングも可能です。

今すぐにM&Aをご検討されていなくても大丈夫です。お気軽にご相談ください。

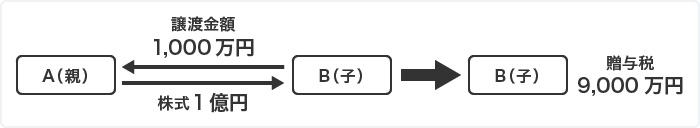

税法に則った自社株式の評価を1億円とした場合、1億円で譲渡すれば何の問題もありません。しかし、子どもに資金がないからといって、1,000万円で譲渡すると9,000万円の差額が生まれます。その差額は贈与と見なされ、子どもに対して贈与税がかかることになります。反対に、2億円で譲渡すれば1億円の差額が生まれ、1億円に対して譲渡所得税がかかるという仕組みです

第三者に譲渡するときと違って、子どもには安く売ってあげたいという気持ちが入りがちですが、株式の時価を無視して勝手に譲渡価格を決めると、株式の時価と、譲渡対価の差額について贈与税が課税され、莫大な税金が子どもに課されるので注意しましょう。

親族間で株式の売買を行う場合に、注意すべき点は適正価格で譲渡することです。適正価格よりも低くした結果、贈与とみなされる可能性が生じてしまいます。自社株式の時価の考え方には様々なケースが考えられますので、親族間の譲渡を行う場合には、税理士等の専門家に確認してから行うようにしましょう。

親族間での株式譲渡は、経営者である親が生きているうちに株式を渡すことができるので、事業承継としては安心です。しかし、子どもに株式を購入するための資金が必要になること、また、株式を売却することで利益を得ることになるため、譲渡所得税が課税されることに注意が必要です。親族だからといって、自由に譲渡価格を決めると大変なことになります。親族間で株式の売買を行う場合は、売却価格をしっかりと検討してから実施しましょう。

3. 個人、法人でかかる税金の違い

オーナー経営者が自社株式を譲渡した際に課税される税金は、基本的に必要経費と譲渡価格との差額を計算し、そこに譲渡所得税をかけることで計算できます。課税される対象は、譲渡対価を受け取った売手のオーナー経営者です。しかし、売手がオーナー経営者の所有する資産管理会社(法人)だった場合、株式譲渡でかかる税金の種類や税金の計算方法はどうなるのでしょうか。

M&Aでは、法人が所有している子会社の株式を譲渡することもあります。譲渡所得の算出方法は個人の場合と同様ですが、法人の場合、株式譲渡で利益が出ればその譲渡所得に対して法人税が発生し、株主であるオーナー経営者に税負担はありません。

法人税の税率は、資本金や利益額によって変動するため一律ではありませんが、地方法人税や法人住民税、事業税などを合わせると約30~35%になります。ただし、法人税は総合課税方式がとられているため、株式の譲渡所得以外の損益と通算され、合計した所得に対して法人税が課税されることになります。経営者の資産管理会社が株式譲渡をした場合にかかる税金や税率、資金還流スキームについて考えてみましょう。

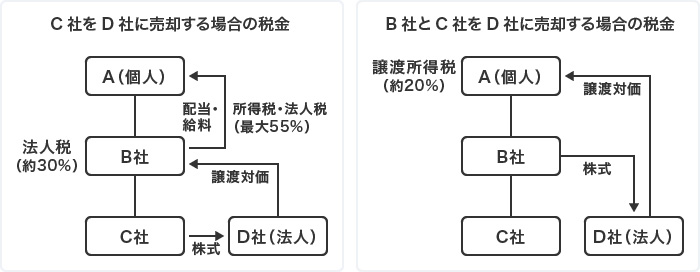

オーナー経営者Aの資産管理会社B社が、C社の株式をD社に売却する場合、譲渡対価を得るのはB社(法人)になるので、B社は法人税約30%を支払う必要があります。その後、オーナー経営者が受け取るには、配当や給料などによることになりますが、非上場企業の配当金は最大55%の所得税と住民税が課税されてしまうため、最終的に手元に残る金額は大きく目減りします。

一方、B社とC社をD社に売却する場合、譲渡対価を得るのはオーナー経営者Aになり、Aは前述したように譲渡所得税20%を支払う必要があります。M&Aを実行すると、多くの場合、その利益に対して税金が課されますが、選択するスキームによって、誰がいくら納税するかが異なります。手元に残る金額を最大化したい、組織再編したいなどの目的に合わせて最適なスキームを選ぶようにしましょう。

4. M&A(株式譲渡)で退職金を活用した節税方法

会社売却(株式譲渡)をするなら、できる限り手取り額を残したいというのは、オーナー経営者にとって共通の思いです。手取り額を最大化するための譲渡スキームはいくつかありますが、最もポピュラーなものが退職金を活用したスキームです。

例えば、株式の譲渡対価が3億円の場合、通常であれば買手が売手に3億円を支払い、株式を取得しますが、このスキームを活用すると、譲渡対価の一部(例えば5,000万円)を退職金として自社から受け取り、残りの2億5,000万円を買手から売手に支払います。

退職金は税法上「退職所得」として扱われ、分離課税の形式をとっています。つまり、他の所得があったとしても累進課税の対象とならず、税負担を抑えられるという特徴があります。また、退職金にかかる税金は退職金総額ではなく、退職所得控除額を差し引いた金額を2分の1にした金額に課税されます。なお、退職所得控除額は、勤続年数20年以下の場合、40万円×勤続年数、勤続年数20年超の場合、800万円+70万円×(勤続年数―20年)として算出します。

退職金の算定基準と退職所得の計算方法

-

- 退職金の算定基準としては、以下の算式を用いることが一般的です。

- 退職時の月額報酬×勤続年数×功績倍率(社長の場合は、3倍前後が一般的)

- (退職金-退職所得控除額)×1/2=退職所得

退職所得の税率は退職所得に応じて異なりますが、195万円以下の税率が5%、最大4,000万円超が45%479万6,000円控除されます。

税務上の効果を考えた場合、株式譲渡代金の一部を自社からの退職金として受け取ることで、税負担を軽減できる可能性があります。また、法人にとっても退職金は損金参入できるため、法人税を軽減できるというメリットがあります。ただし、退職金は無制限に増やすことはできず、税務当局に過大と見なされると損金として認められない場合があります。また、このスキームは自社に現金がないと活用することはできません。こうしたスキームを適切に組み合わせながら、最適なタックスプランニングを検討していきましょう。

話者紹介

税理士法人 山田&パートナーズ

アドバイザリー部 部長・税理士

若松 太 (わかまつ ふとし)

2012年 税理士法人山田&パートナーズ 入社

入社以後、相続、事業承継(親族内承継)、大規模法人顧問対応に従事し、近年は、事業承継型M&Aの案件対応に従事。

後継者探しは事業承継総合センターにご相談ください!

第三者承継のお手伝いをいたします

事業承継総合センターの特徴

-

1万社以上の中から買手企業を比較検討可能

-

M&A品質の担保

-

着手金なし成果報酬

第三者承継のお手伝いをいたします

まずは相談する無料