【事業承継税制】変更のポイントと「特例措置」の注意点

はじめに

2018年4月1日から事業承継税制が大きく変わりました。中小企業の事業承継の支援を目的として改正された事業承継税制では、従来の「一般措置」に加えて、10年の時限立法で「特例措置」が認められるようになりました。今回は、具体的な「特例措置」の内容と事業承継に向けて動き出す際のポイントを税理士・高橋昌也氏に解説してもらいます

1. 事業承継税制の改正ポイント

日本の99.7%の企業数を占める中小企業・小規模事業者にとって、事業承継は大きな課題です。経営者の高齢化が進み、休廃業・解散に追い込まれる企業が増えています。2018年の帝国データバンクの全国「後継者不在企業」動向調査によると、後継者不在率は66.4%であり、事業承継が進んでいません。

2018年度事業承継税制改正では、従来の「一般措置」に加えて、10年の時限立法で「特例措置」が認められるようになりました。

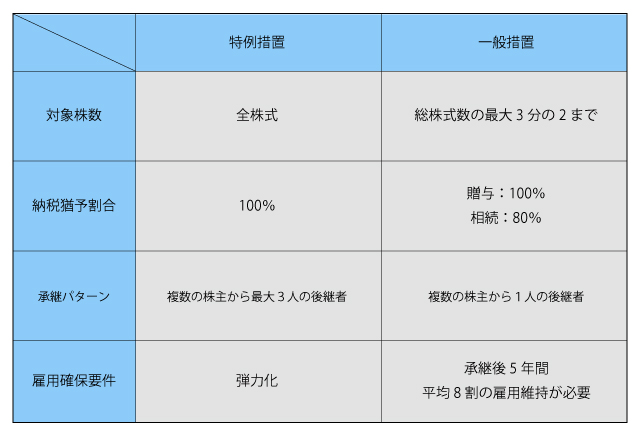

■「一般措置」と「特例措置」との違い

今回の「特例措置」は、事業承継の障壁になっている中小企業の相続税・贈与税の納税の猶予及び免除を拡充するものとなっています。ポイントとなる改正点は下記の通りです。

- 猶予対象株式の制限撤廃:従来は納税が猶予される金額に制限(全株式の3分の2)を設けていましたが、改正後は、すべての納税が猶予されるようになりました。

- 後継者の対象拡充:1人の先代経営者から1人の後継者のみ対象だったものが、親族外を含む複数の株主から親族外を含む後継者3人までへの承継も対象になりました。

- 猶予の割合の変更:従来は相続税の場合、猶予されるのが80%でしたが、100%に引き上げられました。(贈与はもともと100%)

- 雇用確保要件の緩和:従来の事業承継税制には「5年間で8割の雇用を維持しなければいけない」というルールがありましたが、「特例措置」ではルールが緩和されました。以前は、たとえば10人の社員が8人以下になった時点で猶予されていた税金をすべて払わなければいけました。「特例措置」では、しかるべき理由があれば社員が減っても問題がなくなりました。

具体的な数字を用いて、「一般措置」と「特例措置」を比べてみましょう。

たとえば、先代Aは、自社株10億円のうち、7億円を後継者Bへ相続したとします。すると、それぞれの納税額は次のようになります。

● 通常の場合は、後継者Bは2億8千万円の相続税を納付します。

● 「一般措置」を受けた場合は、後継者Bは4,000万円を納付し、残りは猶予されます。

● 「特例措置」を受けた場合は、後継者Bは全額が猶予されます。

「特例措置」も「一般措置」もメリットはあるのですが、「一般措置」は猶予額に制限があり、ほとんど使われていませんでした。今回の「特例措置」は、納税猶予のインパクトが大きく、かつ雇用継続などの条件も緩和されました。したがって、突然納税を迫られる可能性が減じたため、中小企業の事業承継を円滑化するのに寄与すると考えられます。

■中小企業の事業承継を円滑化

中小企業にとって重要なことは、「小回り」や「スピード」です。その強みを損なわないために重要なことは、出資と経営の一致です。経営者が会社の株をもっていないと、会社はスムーズに動きません。事業承継を考えている経営者がやるべきことは「後継者に対して適切に自社株を渡してあげること」です。もし、ある人が全く会社の株をもたない状態で後継者になったとしたら、常に株主の意向をうかがい、怯えながら経営を続けることになりかねません。

株を移転させるには3つの方法があります。

1. 譲渡:株を売買する

2. 贈与:株を譲る

3. 相続:遺産として株を渡す

1つ目の「譲渡」については、株式を購入する側に資金集めの課題があります。「後継者のための株式購入資金融資」といった専用の金融商品もありますが、それでも大きな資金負担となるのは事実です。また、数億円などのあまりにも評価が高い会社の場合、そもそも個人で購入することが難しいということもあります。あわせて、株式を譲渡する側には譲渡所得税がかかります。その税負担についても考えなければなりません。

事業承継税制が想定しているのは、2つ目と3つ目の「贈与」と「相続」です。贈与税でも相続税でも、かなりの税金がかかります。悩ましいのは、自社株式の評価が高い場合です。仮に価値が1億円あるとしましょう。その株式を贈与や相続で移転した場合、1億円に対して贈与税、相続税が課されることになります。何も対策をせずに移転を進めると、株式を引き継いだ人が多額の納税を迫られ、多額の納税資金を用意しなければならなくなります。

結局、「いい後継者が見つかったのに、税制が問題で事業承継が進まない」ということになってしまうのです。そうした課題を解決するために10年ほど前から「事業承継税制」が始まりました。ところが、「使い勝手があまりよろしくない」という意見も多く、「もう少し使いやすくしよう」ということで、今回の事業承継税制の変更につながりました。つまり、今は事業承継の障壁が1つ減っているタイミングということができます。

2.事業承継税制改正の注意点

相続税・贈与税の大幅な猶予がある今回の「特例措置」にも、いくつかの注意点があります。

■納税が「免除」ではなく「猶予」される制度

相続税も贈与税もあくまで「猶予」であるということに注意が必要です。「免除」ではありません。

たとえば、先代経営者から後継者に株が贈与されたとしましょう。事業承継税制を利用すれば贈与税は猶予され続けます。ところが、たとえば5年後に後継者が「もう会社を辞めたい」と言い出したとすると、利子をつけて納税しなければなりません。

事業承継税制は、基本的には、後継者の人生を拘束するような仕組みです。加えて、3年に1回は更新手続きをしなければいけません。この手続きを忘れたら、猶予されていた税金をすべて払わなくてはいけません。覚悟や手間が必要な制度と考えておきましょう。

上記で後継者の人生を拘束するとお伝えしましたが、例外もあります。たとえば急激な事業環境の悪化など、やむを得ない事情により廃業を強いられるようなときには、猶予税額が免除されるという決まりもあります。またすでにご紹介したように、「特例措置」の設立により猶予条件も緩和されました。事前に猶予条件をしっかりと確認し、現経営者、後継者の双方が納得したうえで検討を進めましょう。

■「特例承継計画」の作成は早めに

事業承継の「特例措置」を受けるには、「特例承継計画」を作ることが条件になります。簡単に言うと、会社をどのように経営していくかを明示するビジネスプランを定形の書式に従って作ります。計画書を作って提出できるのは、2023年3月31日までなので、利用する場合は早めに作成して提出しましょう。

「特例承継計画」を作成し認定を受けた場合も、「特例承継計画」どおりに事業を進めるかどうかは自由です。「特例承継計画」をとりあえず作っておくというのもよいでしょう。この計画書は、認定経営革新等支援機関でなければ作れません。そのなかには、税理士事務所も含まれています。

■事業承継にかかる費用も準備

事業承継にあたり、「税理士に支払う、事業承継にかかる費用は、どれくらいですか」と聞かれることがあります。事業規模でも異なり、一概には言えませんが、それでもあえて目安を示すとしたら、納税猶予額の数%ということになるでしょう。納税が猶予されるからといって費用がまったく必要ないというわけではないので注意しましょう。事業承継の市場としては、まだまだ未成熟ですし、「特例措置」に関しては2018年から始まったばかりです。豊富な実績をもった専門家がまだ少ないのも実情です。

3.事業承継税制を活用するなら、まずは後継者探しを

M&A・事業承継を検討している方へ

当社では買手企業だけでなく、「M&A仲介会社」とのマッチングも可能です。

今すぐにM&Aをご検討されていなくても大丈夫です。お気軽にご相談ください。

事業承継税制を活用する場合、後継者には改めて事業を継ぐ意思を確認しましょう。よっぽど熱い思いをもった人でなければ、後継者になってから後悔することもあるからです。事業を放棄するとなると、納税の問題がでてきます。したがって、事業承継制度をしっかり理解したうえで、それでも後継者になる選択をしてくれる方であれば、事業承継制度の活用を検討するとともに、これからの事業繁栄に向けた話を進めましょう。

一つ言えることは、この「特例措置」を使いたいならば、事業承継することについて早めに検討するべきということです。「特例措置」は10年の時限立法です。2019年の時点で、すでに法改正から1年が過ぎてしまっています。「特例措置」を受けるための「特例承継計画」を作って提出できるのは、2023年3月31日まで。残り4年を切っているということになります。

後継者が決まっている企業に対して行った、中小企業庁委託「企業経営の継続に関するアンケート調査」(2016年)によると、後継者探しを開始してから了承を得るまで3年以上かかった割合は約4割という結果が出ています。

今回の「特例措置」は、後継者の対象が拡充され、親族外に事業継承する際も適用されます。事業を任せられる後継者の候補が見つからないという方は、まずは後継者探しから始めてみてはいかがでしょうか。

話者紹介

税理士

高橋 昌也

中央大学商学部卒業後、ソフトウェア企業に就職。2006年税理士試験に合格し、2007年3月高橋昌也税理士事務所を開業。その後、ファイナンシャルプランナー資格取得、商工会議所認定ビジネス法務エキスパート称号取得などを経て、現在に至る。

後継者探しは事業承継総合センターにご相談ください!

第三者承継のお手伝いをいたします

事業承継総合センターの特徴

-

1万社以上の中から買手企業を比較検討可能

-

M&A品質の担保

-

着手金なし成果報酬

第三者承継のお手伝いをいたします

まずは相談する無料