個人事業主の廃業はどうすべき?必要な手続き・廃業届の書き方、出し方をわかりやすく解説!

はじめに

高齢や病気、家庭の事情、売上減少などさまざまな理由で個人事業主が廃業するとき、欠かせないのが所轄税務署や管轄の都道府県税事務所への届け出です。それなしには廃業できず、税務上は「事業を継続しているもの」と見なされ続けます。個人事業主なら知っておきたい廃業の手続きと、廃業届の書き方・出し方、廃業を決める前の事業承継という選択肢について、土谷税理士事務所の代表・土谷正剛氏に話を伺いました。

1. 廃業届の書き方・出し方

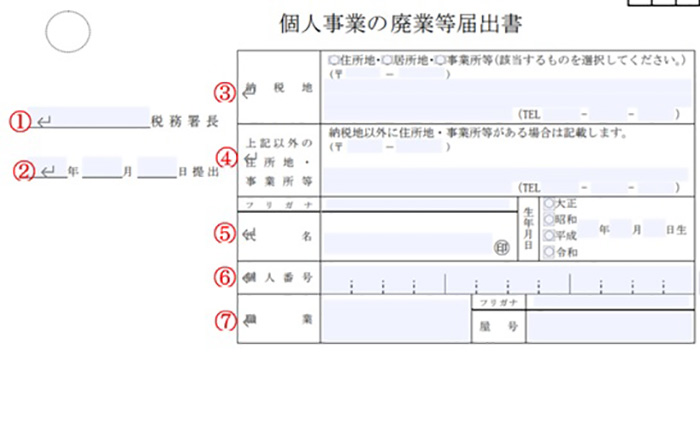

廃業するにあたって、個人事業を営むすべての人に「個人事業の開業・廃業等届出書」の提出が義務づけられています。これが一般的に「廃業届」と呼ばれるものです。ここでは廃業届の記入方法について、画像を使って解説しながら、その入手先や提出先、提出期限について解説します。

(1)入手先

廃業届は国税庁のホームページよりPDFでダウンロードできます。プリントアウトして手書きもできますが、PDF上に直接入力した後で印刷することもできます。または、税務署に足を運べば、廃業届をはじめ手続きに必要な書類を一通り入手できます。

(2)記入方法

廃業届の記入方法を、画像を見ながら一つひとつ確認してみましょう。

①には所轄の税務署名を書きます。毎年確定申告書を提出している税務署になります。②には廃業届を郵送、または直接税務署に持参する日付を入れます。

③の納税地は、一般的には住所地になりますが、住所地以外の居住地や、事業所等を納税地として選んでいる場合は、そちらを丸で囲みます。その上で、納税地の郵便番号・住所・電話番号を入れます。納税地以外で事務所や店舗を構えている方は、④も記入します。

⑤には氏名・生年月日を入れ、⑥に12桁の個人番号(マイナンバー)を記入します。⑦には具体的な職業名を簡潔に書き、屋号があればそれも記入します。印刷後、捺印も忘れないようにします。

当社では買手企業だけでなく、「M&A仲介会社」とのマッチングも可能です。

M&A・事業承継を検討している方へ

今すぐにM&Aをご検討されていなくても大丈夫です。お気軽にご相談ください。

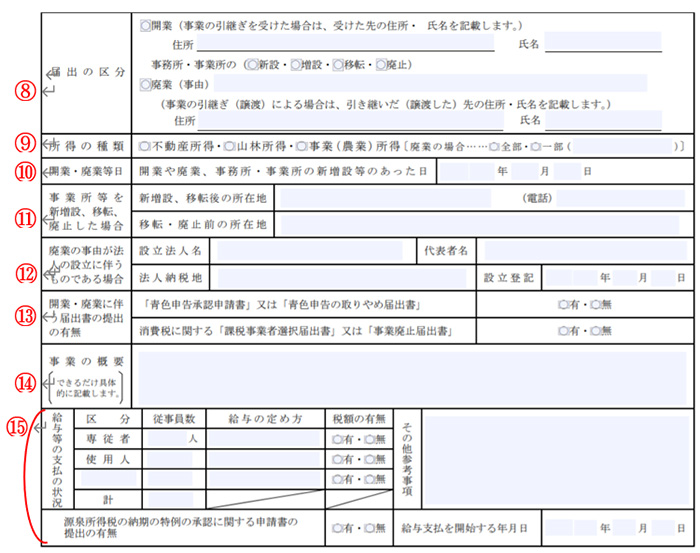

⑧の届け出の区分は、「廃業」を丸で囲みます。事由を「売上減少のため」「高齢のため」「会社員になるため」「法人化のため」など簡潔に記します。

⑨では、該当する所得の種類を丸で囲みます。「全部」または「一部」の選択では、単一の事業を営んでいた場合は「全部」を選びます。複数の事業を営んでおり「店舗経営は止めるが、不動産事業は続ける」といった場合は「一部」を選んで、廃業する事業を所得の種類に書きます。⑩には、任意の廃業日を記入します。

⑪は、廃業する場合、記入不要です。⑫は、廃業の理由が「法人成り」の場合のみ記入します。

⑬の廃業届以外の届出書の提出の有無は、ご自身が提出の対象者かどうかによって、どちらかを丸で囲みます。後述で詳しく紹介しますので、参考にしてください。

⑭には事業概要の入力欄があります。開業の場合、詳しい記入が求められますが、廃業の場合は「○○業」など簡単に示しておきます。⑮も主に開業の場合を対象にしており、廃業の場合は無記入でも問題ありません。

(3)提出先

廃業届は所轄税務署に提出します。提出時には本人確認が必要となりますので、マイナンバーカードを持参しましょう。マイナンバーカードがない場合、マイナンバーの通知カードと運転免許証やパスポートなどの写真付身分証明書が必要となります。

廃業届は、税務署に行き用紙をもらってその場で必要事項を記入し、そのまま提出して帰ることもできます。いずれの場合も控えを一緒に提出すれば、受付時に押印して返却してもらえます。

郵送での提出も可能です。その場合は、マイナンバーカードのコピー、もしくは通知カードと本人確認書類のコピーを同封します。廃業届の控えと切手を貼った返信用封筒を同封しておけば、後日押印して返還されます。

(4)提出期限

廃業届は、廃業した日から1カ月以内に提出する必要があります。提出期限を過ぎたことによる罰則規定などは特にありませんが、税務署に廃業の事実を伝える重要な届出であり、速やかに提出しましょう。

2. 廃業届以外に提出が必要な書類

所轄税務署への廃業届に加えて、廃業時には下記の書類の提出が必要になります。必要な書類と提出先、提出期限などを一覧で確認してみましょう。

| 提出が必要な書類 | 対象者 | 提出先 | 提出期限 |

| 個人事業主の開業・廃業等届出書 | すべての個人事業主 | 所轄税務署 | 廃業日から1カ月以内 |

| 各都道府県税事務所への廃業の届出書類 | すべての個人事業主 | 都道府県税事務所 | 提出先による |

| 青色申告の取りやめ届出書 | 青色申告をしている個人事業主 | 所轄税務署 | 廃業した翌年の3月15日 |

| 事業廃止届出書 | 消費税納税事業者 | 所轄税務署 | 廃業日から1カ月以内 |

| 所得税及び復興特別所得税の予定納税額の減額申請書 | 予定納税をしている個人事業主 | 所轄税務署 | 廃業した年の7/1~7/15、または11/1~11/15 |

| 給与支払事務所等の開設・移転・廃止届出書 | 給与を支払っている個人事業主 | 所轄税務署 | 廃業日から1カ月以内 |

(1)各都道府県税事務所への廃業の届出書類

所轄税務署に提出した廃業届とは別に、各都道府県税事務所にも廃業を届け出る必要があります。使用する書類の様式は、提出先によって異なるので、ご自身が手続きをする都道府県税事務所のホームページなどで確認してみましょう。

提出期限についても、提出先によって違いがあります。例えば東京都であれば廃業日から10日以内の届出が求められるのに対し、神奈川県は1カ月以内、大阪府は「遅滞なく」などとされています。

(2)青色申告の取りやめ届出書

青色申告をしていた方であれば、所轄税務署へ「青色申告書の取りやめ届出書」を提出します。期日は廃業した翌年の3月15日となっていますので、廃業した年の確定申告時でも問題ありませんが、廃業届と同時が良いでしょう。

(3)事業廃止届出書

消費税の課税事業者の方であれば、廃業届と併せて1カ月以内に「事業廃止届出書」を提出します。個人事業主のなかでも、前々年1年間の課税売上高が1,000万円を超えた場合、もしくは前年1月1日から6月30日までの期間で課税売上高と給与等支払額がいずれも1,000万円を超える場合が該当します。

(4)所得税及び復興特別所得税の予定納税額の減額申請書

所得税を予定納税している場合は、「所得税及び復興特別所得税の予定納税額の減額申請書」を提出することで、予定納税額の減額または免除を受けられます。提出しなかった場合、今まで通り税務署で計算された予定納税額を納める必要がありますが、後日確定申告により納めすぎた税金は還付されます。

(5)給与支払事務所等の開設・移転・廃止届出書

従業員などに給与を支払っている方は、「給与支払事務所等の開設・移転・廃止届出書」を所轄税務署に提出します。廃業日から1カ月以内となっており、こちらも廃業届と一緒に持参・郵送すれば提出忘れを防げます。

3. 個人事業主が亡くなった場合の廃業

個人事業主が亡くなった場合、相続人が廃業手続きを行う必要があります。届出が必要な書類は、通常の廃業とほとんど変わりませんが、下記の点に注意しましょう。

(1)「個人事業主の死亡届出書」を提出

所轄税務署への「個人事業主の死亡届出書」の提出が求められます。期限は「速やかに」とされているため、廃業届やその他の書類と一緒に、できる限り早めに提出するのが望ましいでしょう。

(2)亡くなった個人事業主の確定申告

相続人は、亡くなった個人事業主の代わりに所得税を申告・納税する「準確定申告」を行う必要があります。提出期限は通常の翌年3月15日までとは異なり、亡くなった日(相続の開始があったことを知った日)の翌日から4カ月以内とされています。

なお、準確定申告書には、通常の確定申告表に相続人の氏名や住所、続柄などを記入した確定申告書付表を添付します。

(3)事業を承継する場合は、その手続きも必要

相続により配偶者や子息などが、個人事業主の事業を引き継ぐ場合、亡くなった方にとっては「廃業」である一方、引き継ぐ方にとっては「開業」となります。開業届(「個人事業の開業・廃業等届出書」)については、通常の開業届の提出期限と同様、開業から1カ月以内(相続であれば通常亡くなった日から1カ月以内)に必要事項を記入して提出します。青色申告制度を利用する場合は、相続人が亡くなった時期によって、亡くなった日から「4カ月以内」「その年の12月31日まで」「その年の翌年2月15日まで」と提出期限が異なります。ただし、相続人が元から事業や不動産事業などで白色申告をしていた場合は、相続による開業とはなりませんので、原則開業から2カ月以内に届出を行います。

【関連記事】個人事業主の相続手続きとは?手続きのポイントと生前にできる対策を紹介

4. 廃業に当たって知っておきたいポイント

個人事業主の廃業手続きはそう難しいものではなく、書類提出のみであれば一日で終わらせることもできます。ただ、多くの方にとって初めての経験となるため、とまどうこともあると思います。廃業手続きを行う際にポイントとなる点をまとめて解説します。

(1)廃業のタイミング

個人事業主の場合、「廃業日をいつにするか」に厳格なルールはなく、廃業のタイミングはご自身の都合や事業の状況に合わせて任意で決めることができます。1月1日から12月31日のいずれを選択しても、その廃業日が属する年については翌年3月15日までに確定申告が必要です。

なお、「事業を廃止した場合の必要経費の特例」があり、廃業日以後であっても廃業に関わる経費が発生した場合は、必要経費として計上できます。

(2) 廃業手続きにかかる費用

個人事業主の方自身で手続きを済ませるのであれば、各種届出書類の提出に当たって所轄税務署などに支払う費用はありません。顧問税理士に手続きを依頼する場合も、月額顧問料や確定申告費用に含む形か、低額で済むケースがほとんどでしょう。

(3) 廃業手続きしなかった場合に想定されること

廃業届を提出しない限り、税務署には廃業の事実が伝わりません。廃業年の翌年も事業を継続しているものと考えられ、確定申告の書類が送られてきます。すでに廃業しているからといってそれを無視していると、さらに申告の督促が来るなど無用な混乱を招きます。廃業の届出を引き延ばすメリットは何もなく、廃業届を出していないことに気づいたら、速やかに提出しましょう。

(4)法人の廃業手続きとの違い

同じ小規模事業者でも、個人か法人かによって廃業時に必要な手続きは全く異なります。法人の場合は「解散」「清算」という2つのステップを踏むことになり、まず「解散」により会社運営の業務をすべて終了し、その後「精算」により財産の処分、債務整理、法人税の申告などの残務整理を行います。その間、債権申出の公告(官報に解散した旨を公告し、債権者に申し出てもらうよう依頼すること)の期間を2カ月以上とらなければならないため、精算が終わるまでには最低でも2カ月以上かかります。各種の登記費用も必要になり、個人事業主の廃業に比べるとはるかに複雑な手続きとなってきます。

(5) 廃業の相談先

普段から取引のある顧問税理士がいれば、廃業の相談相手としては一番良いでしょう。日頃の関係から、ご自身の事業の状況をよく踏まえた上で的確なアドバイスが受けられます。「大口顧客から債権を回収できずに廃業の危機に陥っている」などの特殊なケースであれば、弁護士への相談も考えられます。その場合も、顧問税理士に相談することで適任の弁護士の紹介を受けられる可能性もありますし、連携したスムーズな対応を期待できます。

顧問契約をしている税理士がおらず、廃業以外の方法がないか悩んでいる場合も、一度税理士などの専門家に相談することをおすすめします。初回は相談無料となっている税理士も多く、上手に活用しましょう。

すでに廃業を決意している方で各種書類の書き方などについて迷った場合は、所轄税務署に問い合わせれば解決できることがほとんどです。

【関連記事】廃業かM&Aか~どちらのメリットが大きいか徹底検証~

5. 廃業を決断する前に考えたい「事業承継」の選択肢

ご自身が事業を続けられなくなり、親族内に後継者が見つからない場合、多くの個人事業主が廃業を選びがちです。しかし、その前にぜひ一度検討していただきたいのが、第三者に事業を引き継ぐ「事業承継」という選択肢です。

(1)事業承継のメリット

¬最も大きなメリットが、事業を売却することで、手元にまとまった現金を残せるということです。廃業は、手続き自体には費用がかからなくても、設備の廃棄処分や事務所・店舗の原状復帰などに相応のコストがかかることがあります。事業を売却できれば、そうした費用負担を避けられる上、退職金代わりとなる売却益を得られます。

また、後継者がいないままに廃業すれば、取引先や従業員に多大な迷惑をかけかねません。「優良な仕入先を失う」「他に働くところを探さなければならない」など、長年お世話になった周囲の人々に負担を強いないためにも、事業承継は有効な手段です。

(2)売却を検討すべき事業の一例

「自分の事業を売る」という発想を今まで持ったことがない方も多いかもしれませんが、以下のようなケースは後継者が見つかる可能性が高い代表例です。

●他にない技術・伝統を強みにした事業

小さな町工場がモノづくりの根幹を支える優れた部品を供給しているといった例は少なくありません。また、個人事業ながら長く続く伝統工芸品を扱っており、廃業によりその歴史が途絶えてしまうようなケースもあります。ご自身の想定よりはるかに高い価値がある可能性もあり、M&A仲介会社など専門家への相談をおすすめします。

●専門の施設・設備を必要とする事業

親族内や従業員内に後継者がいない飲食店のM&Aなどがこれにあたります。事業に必要な店舗設備は揃っていて、一定の固定客がついている場合、買手側は比較的低いハードルで事業を始められます。同業者への事業売却が有効なケースです。

●たばこ販売、酒類販売などの免許業

たばこの小売販売業、酒類販売業はいずれも財務大臣の許可が必要であり、店舗の乱立を防ぐため近隣の販売店との距離制限があるため、新規参入が容易ではありません。たとえ事業が赤字でも、免許を持っていること自体に価値が認められます。コンビニチェーンによる個人のたばこ店、酒店の買収などはこの典型例です。

以上のような点を参考に、廃業を決断する前に、ご自身の事業をよく見つめ直し、第三者への事業承継(売却)の選択肢がないかも検討してみていただきたいと思います。

【関連記事】廃業決断の理由やタイミングとリスク、M&Aという選択肢を専門家が3分で解説

話者紹介

土谷税理士事務所

代表

土谷 正剛 (つちや まさたけ)

大学卒業後、大手税理士法人に入所。上場企業や外資系企業を中心に、申告書の作成やM&Aなどの税務コンサルティング業務に従事する。2010年に同税理士法人を退職し、土谷税理士事務所に入所するとともに代表に就任。現在、ベンチャー企業や中小企業、外資系日本法人などを対象とした法人向けサービスや、相続税・贈与税・事業承継対策を中心とした個人向けサービスを手掛け、特に事業承継の支援に力を入れている。

6.「廃業・M&A」の相談なら「リクルート 事業開発室が提供する事業承継総合センター」

リクルート 事業開発室 が提供する事業承継総合センターには、以下3点の特徴があります。

①1万社以上の中から買手企業を比較検討可能

②M&A品質の担保

③着手金なし、成果報酬。業界最低水準の手数料。

廃業・休業 をご検討なら事業承継総合センター

まずは、お気軽に無料相談ください。

相談ではなく、資料をダウンロードしたい方はこちら:https://rbsp.jp/document.html

後継者探しは事業承継総合センターにご相談ください!

第三者承継のお手伝いをいたします

事業承継総合センターの特徴

-

1万社以上の中から買手企業を比較検討可能

-

M&A品質の担保

-

着手金なし成果報酬

第三者承継のお手伝いをいたします

まずは相談する無料